Año 8 – Número 281

por Ana Sofía Meirovich

En esta edición

- Las sanciones económicas del mundo hacia Rusia y su impacto inmediato

- La suba de los precios de las materias primas y sus efectos en la economía argentina

- Se aprobó el acuerdo con el Fondo Monetario Internacional en la Cámara de Diputados

- AFIP extendió hasta el 13 de abril el plazo para informar deducciones de Impuesto a las Ganancias 2021

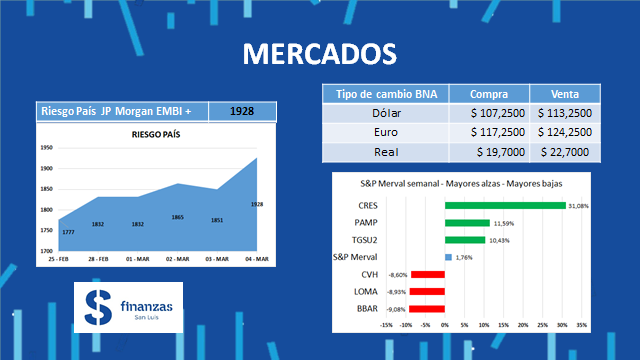

- Mercados

Conflicto Rusia-Ucrania: las sanciones económicas del mundo hacia Rusia y su impacto inmediato

El miércoles 23 de febrero las tropas rusas invadieron Ucrania, comenzando un conflicto bélico que todavía continúa sin definición al momento de la redacción de este artículo. La reacción de EE.UU. y sus aliados de la OTAN, además de condenar la acción militar, ha sido adoptar sanciones económicas contra Rusia para evitar involucrarse militarmente.

Estas sanciones económicas incluyen restricciones financieras para bancos, empresas estatales e individuos de alto patrimonio, así como también medidas específicas sobre otros sectores como por ejemplo el tecnológico y el transporte aéreo. Dentro de las medidas estrictamente financieras se pueden encontrar las siguientes: prohibición para inversores de adquirir títulos soberanos rusos en el mercado secundario, prohibición para realizar préstamos a empresas estatales rusas, prohibición al banco central de operar en moneda extranjera, exclusión de algunos bancos rusos (aún no el principal Sberbank) del sistema Swift de interconexión bancaria y restricciones a la operatoria del fondo de inversión soberano de Rusia. Estas sanciones también alcanzan a los individuos rusos de alto patrimonio, supuestamente cercanos a Putin, a quienes se les han congelado y embargado sus bienes en el exterior. Respecto a las sanciones en el sector tecnológico las empresas rusas no pueden acceder a semiconductores, telecomunicaciones y otras tecnologías de avanzada. Las sanciones sobre el transporte aéreo, en muchos países incluyendo EE.UU., incluyen el cierre de su espacio aéreo a los vuelos de las aerolíneas rusas. A su vez, numerosas empresas extranjeras interrumpieron sus operaciones en Rusia o dejaron de comerciar con entidades rusas, ante el temor de sufrir algún tipo de represalia.

Europa Occidental no solo se ve afectada por la reducción de la oferta del gas ruso (35% de las importaciones de gas provienen de ese país) sino que también Rusia aporta 5M de barriles diarios de petróleo. Las comercializadoras de petróleo también frenaron la compra de crudo ruso por temor a posibles represalias, por lo que, sumado a un anterior exceso de demanda del orden de 1,5-2 mbd, los 5 mbd faltantes de origen ruso generó un salto adicional en los precios de crudo de un 25% desde el inicio del conflicto. El lunes 7 de marzo el petróleo Brent cotizó a USD 137, tocando su máximo en 13 años y 8 meses.

Las sanciones económicas impuestas por EE. UU. y sus aliados provocaron en un shock financiero negativo de grandes dimensiones para la economía rusa. El rublo se depreció un 35% en menos de una semana y se comenzaron a registrar filas de clientes en cajeros automáticos que enfrentaron dificultades para realizar pagos con tarjetas de crédito y billeteras digitales. La tasa de rendimiento de los bonos soberanos en rublos aumentó, pasando la tasa a 10 años de 9,5% a 12,5%, y el riesgo de default soberano en moneda extranjera se disparó, pasando el CDS a 5 años de 200 a 1650 puntos. En la economía real se prevé escasez de una gran cantidad de productos de consumo y ya se advierte una caída importante en la demanda en sectores de servicios como los restaurantes, cines y entretenimientos. Algunas estimaciones, en base a shocks negativos previos sufridos por la economía rusa, como el default de la deuda de 1997, la crisis financiera internacional de 2008-2009 y la pandemia del COVID en 2020, apuntan a una caída del PIB estimada en torno al 9%.

Por su parte, el banco central subió la tasa de política monetaria de 9,5% a 20% para contener la corrida sobre el rublo que podía poner en peligro la estabilidad del sistema bancario, mientras que el ministerio de finanzas estableció un control de capitales que frena las transferencias de moneda extranjera al exterior. Adicionalmente se fijó un cargo de 30% a la compra de moneda extranjera. También, a partir del 28 de febrero la operatoria de la Bolsa de Moscú suspendió su operatoria sin nuevo aviso el 28 de febrero.

También el banco central prohibió el pago de intereses y amortizaciones de bonos soberanos en moneda local a tenedores extranjeros. Desde que los bonos soberanos rusos en moneda local fueran aceptados en las principales entidades globales de custodia y liquidación de títulos como Euroclear, los inversores extranjeros aumentaron su participación en dicho mercado.

Debido a las restricciones a la transferencia de divisas al exterior por parte del gobierno ruso las empresas deberían contar con dólares en el exterior para poder pagar y, aun en ese caso, no está claro cómo podrán hacerlo debido a las restricciones que las sanciones de Occidente imponen a la operatoria de las empresas rusas en el exterior.

Dado todo este contexto, las calificadoras internacionales de riesgo han reducido drásticamente la calificación de la deuda soberana de Rusia en moneda local y extranjera. Standard & Poors bajó ambas calificaciones desde BB+ a CCC-, último escalón antes del default, y Fitch pasó de BBB a B, con perspectiva negativa. Moody ‘s, a su vez, recortó la calificación de la deuda rusa el 3 de marzo en 6 niveles, de Baa3 a B3, y el domingo 6 de marzo otros 4 niveles: de B3 a Ca, la penúltima antes de default. Por otra parte, MSCI retiró a Rusia de los índices de acciones de Mercados Emergentes y lo incluyó en la categoría “Standalone”.

El sábado 5 de marzo el gobierno ruso comunicó a través de un decreto que los pagos de deuda en moneda extranjera a acreedores de países que apliquen sanciones a Rusia se efectivizarán en rublos, a la paridad oficial, no la de mercado. La razón es simple: que el núcleo de los U$S 640.000 M de reservas internacionales se encuentran depositados (y por las sanciones, congelados) en EE. UU Canadá, Reino Unido y la Unión Europea.

El 16 de marzo el Tesoro ruso tiene que abonar U$S 117 M de intereses de dos bonos. Si bien cuenta con 30 días de gracia para pagarlos el incumplimiento a esa fecha de dicho pago podría disparar la ejecución de los contratos de seguro contra default que hoy se estima que han sido adquiridos por tenedores de bonos rusos por unos U$S 41.000 M.

Según el decreto, los deudores pueden pedir a un banco ruso que abra una cuenta en rublos a nombre de cada acreedor que se presente al cobro para acreditar el pago en rublos, y esto se aplica para todo pago que supere los 10 M de rublos (U$S 81.358) por mes. El Banco Central ruso informó el domingo 6 de marzo que los acreedores de países que no han impuesto sanciones a Rusia son los que podrán cobrar en la moneda en la que está denominado cada bono, pero sólo si el deudor obtiene un permiso especial del gobierno ruso para hacerlo. Desde el inicio del conflicto rige un rígido control de cambios y de capitales, y las transferencias al exterior por persona están limitadas a un máximo de U$S 5.000 por mes por persona.

Ante la escasez de suministros importados y la pérdida de ingresos por exportaciones provocadas por las sanciones, se plantea la búsqueda de alianzas comerciales alternativas que le permitan compensar, al menos en parte, la interrupción del comercio con Occidente, en especial con la Unión Europea que es el principal socio comercial de Rusia. Aquí aparece China, con quien Rusia ya ha estado realizando diversas alianzas estratégicas desde el 2014. El día siguiente a la invasión a Ucrania, China anunció el levantamiento de todas las restricciones a la importación de trigo de Rusia. Si bien en el corto plazo China no puede reemplazar las exportaciones de gas de Rusia a Europa, a mediano plazo esto podría mejorar por la construcción del nuevo gasoducto Power of Siberia II, aprobado por China.

El conflicto Rusia-Ucrania, la suba de los precios de las materias primas y sus efectos en la economía argentina

Una de las principales consecuencias derivadas del actual conflicto bélico entre Rusia y Ucrania es el alza de los precios de las principales materias primas en el mundo, las cuales esta semana alcanzaron niveles históricos.

Este aumento de precios se pudo observar tanto en los mercados de trigo, maíz, soja, petróleo, gas natural y metales (níquel y oro) teniendo impacto tanto en el movimiento de divisas como en la inflación.

En relación al trigo, esta semana se alcanzaron precios históricos ya que Rusia y Ucrania concentran el 30% de las exportaciones mundiales de trigo. Rusia es el principal productor mundial de trigo. Esto generará una gran oportunidad, ya que permitirá un mayor ingreso de dólares al país, fortaleciendo de esta forma las reservas. El impacto negativo será a través de la aceleración de la suba de los precios internos de los alimentos y ajustes de servicios privados por expectativas.

Por su parte, el mercado del petróleo tambaleó a principios de esta semana luego de alcanzar su mayor cotización en 14 años, cuando los Estados Unidos comunicaron la posibilidad – algo que finalmente hoy se encuentra vigente- de un bloqueo total de compras de crudo y gas provenientes de Rusia. Esta suba se puede observar en el precio del combustible en Estados Unidos: alcanzó los USD 4,25 por galón, equivalente a USD 1,12 por litro.

En un contexto de alta volatilidad, los inversores se refugiaron en activos de alta calidad, cotizando el oro a USD 2.000 por onza, generando también un impacto en los precios del resto de los metales. Rusia y Ucrania son los principales productores de níquel, el cual aumentó hasta un 90% su valor.

Si bien nos van a ingresar más divisas provenientes de una mayor demanda de materias primas, también tendremos que afrontar mayores gastos, como por ejemplo el aumento del precio del gas.

El aumento en los precios internos, acompañado de la inflación importada global, terminará impactando en nuestro bolsillo.

Se aprobó el acuerdo con el Fondo Monetario Internacional en la Cámara de Diputados

Tras una sesión maratónica y con amplio apoyo de la oposición, la Cámara de Diputados de dió media sanción al acuerdo entre la Argentina y el FMI con 202 votos a favor, 37 negativos, 13 abstenciones y 4 ausentes.

El acuerdo busca refinanciar la deuda de USD 44.000 millones adquirida durante la presidencia de Mauricio Macri. Éste deberá ser ahora debatido en la Cámara de Senadores para que el Gobierno logre finalizar las negociaciones con esta organización.

AFIP extendió hasta el 13 de abril el plazo para informar deducciones de Impuesto a las Ganancias 2021

A través de la Resolución General 5165/2022, publicada en el Boletín Oficial, la Administracion Federal de Ingresos Públicos confirmó este jueves que se extenderá hasta el día 13 de abril de 2022 el plazo de tiempo para que los contribuyentes ingresen sus deducciones del impuesto a las Ganancias del año fiscal 2021.

Según lo comunicado, los conceptos ingresados como pagos a cuenta deberán ser informados a través del Sistema de Registro y Actualización de Deducciones del Impuesto a las Ganancias (SIRADIG) mediante la presentación del formulario F 572 web.

Se pueden deducir las cargas de familia (hija, hijo, cónyuge o conviviente); la remuneración del personal de casas particulares; hasta el 40% del monto de alquileres registrados ante la AFIP; cuotas médico asistenciales complementarios a la obra social; intereses por préstamos hipotecarios vinculados a la compra o construcción de inmuebles destinados a casa-habitación; donaciones realizadas a diferentes instituciones; los importes abonados en concepto de primas de seguro y gastos de sepelio, entre otros.

Mercados

Luego de que la Cámara de Diputados aprobara el proyecto de ley del acuerdo con el Fondo Monetario Internacional el dólar informal cotizó en $202 para la venta, reduciendo la brecha a menos de 76% respecto al tipo de cambio oficial. La cotización del dólar MEP cerró el día en menos de $188. El dólar contado con liquidación (CCL), finalizó la jornada en $190. El dólar oficial minorista en el Banco Nación se mantuvo sin variaciones en $114. El dólar solidario cotiza $13 por debajo del dólar blue aproximadamente, a unos $188 en promedio.

En la plaza local, los activos que más subieron fueron Grupo Financiero Valores Sociedad Anónima (+4,08%%), Bolsas Y Mercados Argentinos SA (+5,97%) y Sociedad Comercial del Plata SA (+7,23%); mientras que los que más descendieron fueron Cresud SACIF y A (-8,28%), Pampa Energía (-7,52%) y Transportadora de Gas del Norte S.A. (-5,27%).

Por su parte, el riesgo país también modificó el comportamiento de los días anteriores cayendo por debajo de los 1.800 puntos básicos.

© 2022 – Finanzas San Luis

Encontranos en Twiter – Facebook – LinkedIn – Instagram – YouTube

info@finanzassanluis.com