Año 6 – Numero 209

por Facundo Villarroya

En esta edición:

- Medidas AFIP: contribuciones patronales y aportes

- Ventas minoristas

- Producción industrial y construcción

- Dólar y campo

- Mercados

Medidas AFIP: contribuciones patronales y aportes

El organismo oficializó una nueva prórroga de la reducción de hasta el 95% del pago de las contribuciones patronales de septiembre con destino al Sistema Integrado de Previsión Argentino (SIPA). El fin es el de ayudar a los empleadores registrados en el programa ATP que realicen actividades que, por las medidas tomadas, estén afectadas de forma crítica.

Aquellos que realicen actividades catalogadas como no críticas gozarán del beneficio de postergación de pago para las contribuciones con destino al SIPA y las nuevas fechas son:

Además, se decidió postergar para todos los contribuyentes, en carácter general, la fecha de vencimiento para la presentación y pago de la declaración jurada de aportes y contribuciones por el periodo de setiembre.

Ventas minoristas

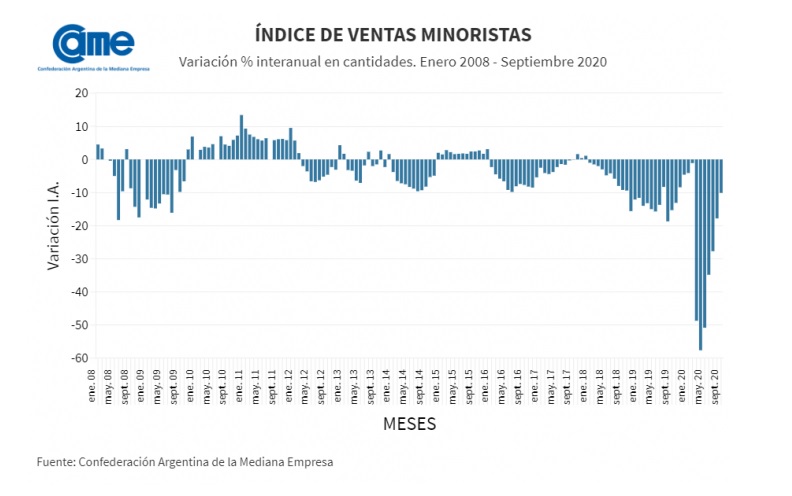

Según el informe mensual de la Confederación Argentina de la Mediana Empresa (CAME), las cantidades vendidas por los comercios minoristas pyme cayeron 10,1% en septiembre frente a igual mes de 2019, medidas en cantidades. En los locales a la calle declinaron 13,7% mientras que el comercio online creció 21% (siempre en cantidades e interanual).

En lo que va del año acumulan un descenso anual de 27,9% que se explica por las fuertes bajas registradas a partir del inicio de la cuarentena en marzo.

Sumado a esto, se suscribió el acuerdo de paritaria mercantil 2020 en el que se dispone el aumento de suma fija de $5.000 mensuales retroactivo al 1° de octubre y se extenderá hasta fines de marzo de 2021 cuando vence la paritaria anual y el piso se elevará de $35.790 a $50.687.

El panorama no es bueno para quien haya emprendido o esté en búsqueda de hacerlo y generar empleo formal.

Al acuerdo completo de la paritaria mercantil 2020 lo pueden encontrar en el siguiente LINK.

Producción industrial y construcción

El INDEC publicó los datos de agosto sobre la Producción Industrial Manufacturera y los de Construcción del mes de agosto.

El índice de producción industrial manufacturero muestra una baja de 7,1% respecto a igual mes de 2019. El acumulado enero-agosto de 2020 presenta una disminución de 12,5% respecto a igual período de 2019.

El 54,1% de los locales manufactureros operó normalmente, mientras que 45,9% declaró que no pudo operar con normalidad. El porcentaje que no pudo operar con normalidad está compuesto por un 43,3% que operó parcialmente y por un 2,6% que estuvo sin actividad productiva.

Con respecto a la construcción, en agosto de 2020, el indicador sintético de la actividad de la construcción (ISAC) muestra una caída de 17,7% respecto a igual mes de 2019. El acumulado de los ocho meses de 2020 del índice serie original presenta una disminución de 31,8% respecto a igual período de 2019.

Dólar y campo

Hasta el jueves de la semana pasada el Banco Central poseía una política cambiaria en la que aumentaba el precio del dólar oficial a un ritmo del 38% anual, una tasa muy superior a la tasa de referencia que pagan los plazos fijos mayoristas del 33% efectivo anual. Es decir, el premio por quedarse en pesos no era atractivo y las continuas ventas de dólares del BCRA llevaron a tomar decisiones para intentar frenar el problema latente.

Teniendo en cuenta las tasas de interés en pesos y políticas establecidas por el mismo para aumentarlas, sigue siendo insuficiente para llevar a los ahorristas al mercado de moneda nacional.

En este contexto de medidas parche para frenar la demanda de dólares y aumentar la oferta, en la semana anterior se vieron medidas (analizadas en ediciones anteriores) como poner un nuevo impuesto a la compra de dólar ahorro, limitar el acceso a más personas y bajar las retenciones a los principales exportadores durante unos meses, medida que los potenciales liquidadores no consideran suficiente esperando un plan consistente que le elimine la incertidumbre a largo plazo.

Esta semana se ha visto que la liquidación de divisas por parte del campo no está siendo la esperada a pesar de la suba en los precios internacionales de la soja, llegando al precio máximo de los últimos dos años que es de USD 385. Como nuevo manotazo de ahogado para incrementar las reservas vía liquidación de los dólares del campo se lanzó un bono “linked” (atado a la variación del dólar) para que los pocos pesos que les pagan por el dólar agro (alrededor de los $55 por dólar vendido) puedan no perder valor adquisitivo a causa de las sucesivas devaluaciones del tipo de cambio oficial.

¿Qué es lo que está pasando? Muy simple: Hay escasez de dólares porque en realidad, hay una avalancha de pesos. El Gobierno emite sin parar y el Banco Central se quedó sin dólares. Esta combinación nunca termina bien. Para peor, las proyecciones indican que el BCRA deberá seguir emitiendo y no se prevén ingresos de dólares (la reciente baja en las retenciones representa un incentivo ridículamente tenue para motivar liquidaciones por parte del campo).

El Gobierno no tiene dólares, pero aún más importante, no tiene credibilidad. Sin eso, no hay plan posible que vaya a funcionar.

Mercados

En medio de la incertidumbre financiera provocada por la recesión económica, alta inflación y déficit fiscal financiado con emisión monetaria, los tipos de cambio implícitos alcanzan nuevos récords este viernes y -como consecuencia- las brechas superan el 100%. La diferencia entre las cotizaciones del dólar en el mercado oficial -restringido por controles cambiarios- y el mercado alternativo, que se utiliza para acceder a divisas a través de la compra venta de títulos o acciones, supera el 100% debido principalmente a la emisión a la que recurrió el país para lidiar con los efectos de la pandemia, que casi se duplicó en un año. En este contexto, el dólar Contado con Liquidación (CCL) avanza un 1,1% a $154,93, y el MEP asciende un 2,1% a $143,94. De esta forma, las brechas se amplían al 100,92% y 86,7%, respecto al tipo de cambio oficial mayorista.

El euro avanzó este viernes y superó los 1,18 dólares, después de que la Casa Blanca abriera la puerta a nuevas negociaciones con los demócratas sobre grandes estímulos fiscales.

En una jornada donde todas las miradas pasan por la creciente brecha cambiaria, los activos argentinos mostraban tendencias dispares este viernes, con las acciones en baja y los algunos bonos en alza, en un contexto de incertidumbre por el futuro de la economía, en momentos en que una misión del Fondo Monetario Internacional (FMI) se encuentra en el país para renegociar un crédito otorgado en 2018.

En la bolsa porteña, el indicador bursátil S&P Merval de Bolsas y Mercados Argentinos (BYMA) subía un 0,82% a 45.856 puntos, por lo que en la semana acumuló un avance cercano al 5,04%. Las acciones de que registraron mayores alzas fueron Ternium (+14,15%), Cresud (12,97%), Telecom (+12,30%); las de mayores bajas: Mirgor (-6.22%). Transener(-5,02%), Supervielle (-4,82%).

Como viene sucediendo en las últimas semanas, el panel líder era sostenido por los dólares financieros, en otra jornada caliente para el mercado cambiario paralelo que cerró la semana en $167.

© 2020 – Finanzas San Luis

Encontranos en Twiter – Facebook – LinkedIn – Instagram