Año 6 – Numero 210

por José Wiggenhauser

En esta edición:

- La temperatura del dólar

- Una inversión atada al dólar

- Desplome del consumo

- La heterogénea situación del campo

- Línea de crédito para no dejar pasar

- Mercado

La temperatura del dólar

En épocas de pandemia se vive unas de las peores fiebres en la economía argentina. La cotización de la divisa norteamericana no para de subir, y el gobierno pareciera aun no encontrarle la cura. ¿Ahora esto es realmente un problema? Bueno hay que hacer un breve testeo. De los productos que comercializa Argentina el 38% son importados, un número que a simple vista no pareciera alarmante, pero haciendo un desglose vemos que eso productos son básicos para una economía, ya que son bienes de capital, tecnologías, insumos. Argentina produce casi todos los alimentos que consume, y afortunadamente que consume el mundo, lo que particularmente se convierte en un arma de doble filo. En el último mes el precio del cerdo subió un 30% debido a la alta demanda en China. La salud de Argentina está anclada a la cotización del dólar ya que, si este sube, sube el precio de la gran mayoría de los productos y se desvaloriza el peso argentino, moneda por el cual se paga el salario de la mayoría de los ciudadanos.

Una inversión atada al dólar

Ante el desánimo de ahorrar en pesos y la imposibilidad de adquirir dólares oficiales aparece una alternativa de inversión llamativa. Los Cedear, certificados que representan acciones de empresas extranjeras, los cuales se despegaron de los tradicionales bonos acciones y fondos comunes de inversión apoyados así mismo por la tensión monetaria. Con el acceso al cupo mensual de USD 200 de dólar para ahorro dificultado y la imposibilidad de comprar cifras en moneda extranjera mayores a esa, los Cedear gozan de su popularidad actual como una forma de dolarizarse sin tener que ir al mercado informal del dólar, quedar sometido a 5 días de parking para la compra de dólar MEP ni entrar en las dificultades que surgen de tratar de invertir fuera del país. Pareciera en este sentido tener la solución “mágica” para nuestras finanzas pero claro, este instrumento sufre riesgo, como toda empresa en marcha. En mi opinión riego necesario y justo para invertir.

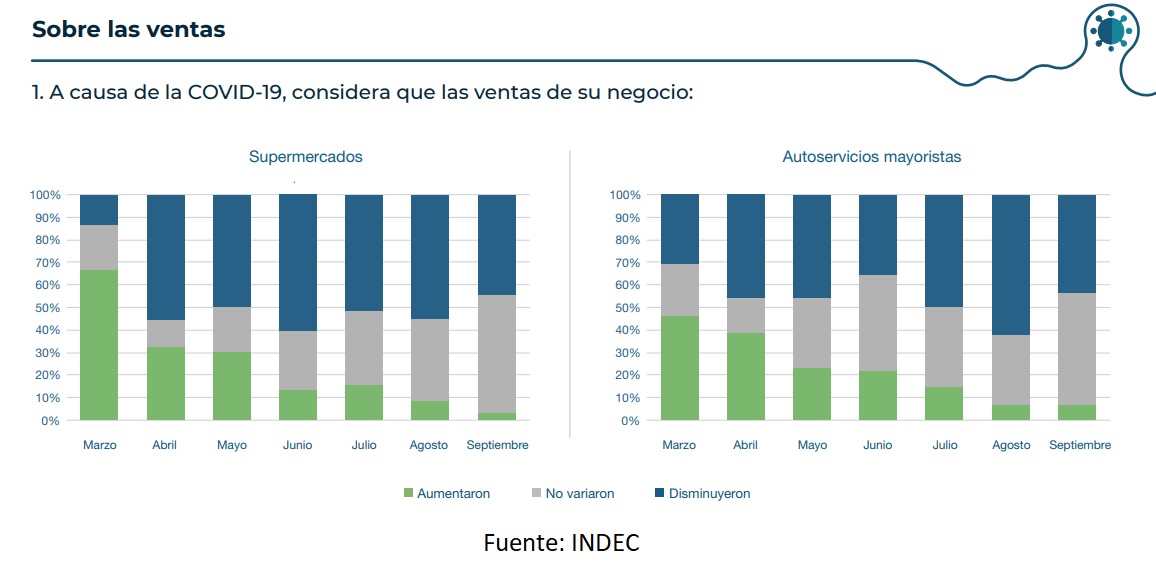

Desplome del consumo

Setiembre sumó otro mes de caída para el consumo, tanto mayorista como minorista. Una caída que se estima según consultaras de un 20% y al mismo tiempo se estiman un aumento de precio de los productos, impulsados por el comportamiento del dólar. A San Luis se le suma un caso particular, que muchos de ustedes han podido apreciar, la faltante de gran cantidad de productos y en especial las frutas y verduras, productos que la provincia necesita abastecerse de provincias vecinas como son Mendoza o Neuquén. Esto provoca no solo disminución del consumo por pérdida del poder adquisitivo sino también por falta de abastecimiento.

Un caso aislado a este informe son los materiales de construcción, este sector está viviendo un boom de consumo después de un año 2019 para el olvido. Esta tendencia se puede explicar por las siguientes causas, primero porque los materiales (hierro, cemento, etc.) se encuentran valuados al dólar oficial, es decir que se encuentra relativamente barato. La segunda razón es por el aislamiento y prohibición de circulación, lo cual hace que la gente pase más tiempo en sus hogares y estos deseen realizar aquellos “arreglos” rezagados.

La heterogénea situación del campo

El motor del país aún se encuentra funcionando a media marcha, aquel que una vez supo ser el “granero del mundo” hoy se encuentra agotado. Esto sucede no solo por la extensa sequía sino también por las políticas del gobierno para con el sector.

Si bien la producción de soja y carne es lo más importante, sin embargo la realidad del sector es mucho más amplia. De por sí todos los sectores tienen un factor en común, el consumo interno está devastado, los pequeños repuntes se ven por un stockeo o apertura de un nuevo nicho de mercado. En crisis se encuentran 4 de 20 actividades: ganadería ovina, el algodón, la lechería y el tabaco.

En los primeros dos casos el impacto de la pandemia y los problemas climáticos provocaron indicadores negativos. Si bien son dos actividades diferentes, tienen dos puntos en común: la gran mayoría de su producción se exporta (en el caso de los ovinos, la lana) y su comprador es la industria textil, que todavía hoy sufre las consecuencias de la pandemia. Esto se reflejó en las abruptas caídas de sus ventas al exterior, que en el caso del algodón fue del 48% en el último año y de ovinos del 45 por ciento.

En el caso de la leche el problema surge del nulo movimiento de los precios y una baja en el consumo, conjugados con una mayor producción y una suba en los costos.

Hay otros sectores que atraviesan problemas en la actualidad, aunque los mismos no son tan severos como para considerarlos en crisis y que, incluso, comienzan a mostrar mejoras en sus principales indicadores. Entre estas actividades podemos mencionar la producción de arroz, la producción de pollos la actividad forestal, la vitivinicultura.

Entre los sectores que han incrementado la producción y su rentabilidad encontramos a los cítricos, las frutas del Valle del Río Negro. También han repuntado los sectores de producción porcina y la producción de maní.

Con respecto al maní, cultivo cordobés por excelencia, el sector viene viento en popa. Este es un cultivo carísimo de hacer, con un costo tres veces superior al maíz, pero se han asegurado muchos mercados en años anteriores, así que ahora está saliendo el producto con buen precio y costos estables. Si bien hubo una menor producción, la exportación lo compensa.

Línea de crédito para no dejar pasar

El Banco Central dispuso una medida ya recurrida por el paquete accionario de diferentes gobiernos, obligar a los bancos a prestar un porcentaje de sus depósitos a las pymes a una tasa determinada. La ya conocida Línea de Crédito para la Inversión Productiva (LICP) dispone que los bancos deban colocar un 7,5% de sus depósitos provenientes del sector privado en préstamos destinados a las pymes a través de dos líneas. La primera estará disponible para empresas que adquieran bienes de capital y las del rubro de construcción, con una tasa de interés de 30% anual y un plazo mínimo de 24 meses. La segunda, para financiar el capital de trabajo a través de descuento de cheques o facturas, con tasa de 35% y un plazo de 36 meses.

Solo hay dos tipos de pymes exceptuadas: las agropecuarias que no liquiden su producción y las importadoras.

Mercados

El dólar tuvo una semana agitada cotizando en $172 para la compra y $ 178 para la venta en el mercado paralelo mientras que el oficial se encuentra en $77, 2 y $83,2 respectivamente. El Merval que comenzó la semana en baja, subió finalmente por décima jornada consecutiva, al avanzar un 2% a 478.239 puntos. En el tablero principal, la mejora más pronuncia en la semana que pasó la registró la Edenor (+18,39%), mientras que el peor desempeño fue para ByMA (-1,68%).

© 2020 – Finanzas San Luis