Año 5 – Numero 161

Por Pablo Pischetz

En esta edición:

- Cepo al dólar: ¿ahora en qué ahorramos?

- ¿Cómo nos afecta la baja de tasas de Estados Unidos?

- Las nuevas restricciones adicionales al cepo

- Aumentó el salario del servicio doméstico a partir de noviembre

- Cyber Monday 2019: se esperan ventas récord

- Mercados

Cepo al dólar: ¿ahora en qué ahorramos?

Luego del resultado provisorio de las elecciones presidenciales el día domingo 27 de octubre, que ya daba ganadora la fórmula opositora, el Banco Central comunicó que reforzaría el control cambiario a partir del lunes siguiente, medida que se reguló con la Comunicación “A” 6815/19.

La misma establece reducir el límite de compra de USD 10.000 mensuales, que se estableció a partir de septiembre, a USD 200 para operaciones por homebanking y USD 100 para operaciones por ventanilla, estos topes son mensuales y no acumulables entre sí.

Según el BCRA el objetivo de esta medida es traer estabilidad durante este período de incertidumbre por el cambio de gobierno. Si bien permite un pequeño ahorro, la duda surge para aquellos ahorristas que su capacidad de ahorro supera los USD 200 mensuales.

Algunas de las alternativas que se estaban utilizando eran las siguientes:

Dólar bolsa o MEP: Implica comprar un bono, generalmente el Bonar 2024, mantenerlo por lo menos cinco días y después venderlo en dólares. Su precio ronda entre los $71 y $72, y su riesgo es la variación del precio del bono.

Plazos fijos ajustables por UVA: esta opción ajusta el capital del plazo fijo según la variación del CER (Coeficiente de Estabilización de Referencia). Este coeficiente refleja la evolución de la inflación y toma como base la variación del Índice de Precios al Consumidor. En general, se ajustan por UVA y rinden un 3% o 4% aproximadamente.

Mercado de capitales: Es la opción para aquellos ahorristas más arriesgados, pero que al largo plazo brinda un mayor rendimiento. En la situación actual, donde hay mucha incertidumbre también está la opción de invertir en CEDEARs, que son certificados de depósitos de acciones de empresas extranjeras que no tienen oferta pública en el país, los mismos quedan en custodia de una entidad crediticia y son negociables. El dólar de referencia en estos casos es el Contado con Liquidación que la cotización de referencia del último viernes fue de $80.

Títulos ajustados por inflación: otra forma de combatir la inflación, es comprar un título con ajuste por inflación. Dos opciones son el PR13 o el TC21 que son los más cortos con 2 años de plazo. El PR13 paga un total de 61% por arriba de la inflación en los 2 años y sus pagos son mensuales, el TC21 rinde un 88% arriba de la inflación, en el mismo plazo, pero paga todos los intereses juntos al vencer el título. La elección depende de la estrategia de cada ahorrista.

Compra de propiedades desde el pozo: la compra de propiedades que están por iniciar su construcción resulta un mejor negocio que comprar una propiedad ya construida cuando se trata de ahorro. Un departamento de entra 40 y 50 metros cuadrados ronda los USD 100.000 que se pueden pagar en pesos a lo largo de lo que dura la obra. Puede requerir un anticipo en dólares por la proporción de terreno que se compra.

Sin embargo algunas de estas medidas fueron restringidas sin previa autorización de AFIP para cerrar aún más la posibilidad de salida de dólares del Banco Central. Si usted tiene algún excedente y no sabe en qué invertir le recomendamos consultar con un asesor especializado en inversiones, quien lo asesorará en función de su grado de aversión al riesgo, el monto disponible para invertir y el plazo deseado de inversión.

¿Cómo nos afecta la baja de las tasas de EEUU?

La Reserva Federal (FED) de los Estados Unidos bajó la tasa de interés 0,25 puntos porcentuales, dejando una tasa en rangos de entre 1,50% y 1,75%. La tasa de la FED es un punto de referencia que se toma en todo el mundo para el financiamiento, y afecta especialmente a los países emergentes. Sin embargo dado el contexto de crisis que está atravesando Argentina no se espera un impacto notable en el país.

La baja de la tasa disminuye los incentivos de que los capitales internacionales salgan de la Argentina para invertirlos en EE.UU. pero no se espera que ingresen capitales extranjeros, dado el alto riesgo de invertir en el país.

Si bien no se cree que el dólar baje la presión sobre la moneda es menor, y es menos posible un evento cambiario que nos impacte negativamente, generado por cuestiones globales.

Luego de esta medida que aplicó la FED y el cepo que impuso el Gobierno argentino no se espera una suba del dólar, al menos no significativa. Si se cuenta con disponibilidades para ahorrar que deben ser utilizadas en el corto plazo, un activo que se ajuste por inflación tal vez sea mejor opción que la compra de dólares. Pero nuevamente repetimos la conveniencia de consultar con un asesor especializado.

Las nuevas restricciones adicionales al cepo

A partir del jueves 31 de octubre el Banco Central reforzó las medidas que tomó el lunes limitando los adelantos en efectivo en moneda extranjera con tarjeta de crédito y débito a USD 50.

Estas medidas que tiene hasta ahora el cepo se puede identificar con estas restricciones:

- Si la compra es por banco el límite es de u$s200 por mes.

- Si la compra es en efectivo y se retira el billete se consiguen de manera oficial sólo u$s100.

- Desde el exterior no hay límite para extraer dólares que hayan sido depositados o comprados en la cuenta previo al nuevo cepo cambiario, pero no se puede pasar ese límite cuando la cuenta es en pesos. Sin embargo existen muchas quejas de turistas argentinos en el exterior que no pueden retirar sus ahorros por cajeros automáticos.

- Quienes no sean residentes argentinos tienen un límite de compra de u$s100 al mes.

- Las empresas siguen sin poder comprar dólares al tipo de cambio oficial para atesoramiento, solamente, para pagar deudas o importaciones.

- Será de u$s50 el monto máximo por operación que podrán otorgar las entidades financieras y otras emisoras de tarjetas de crédito locales como adelantos en efectivo en el exterior.

Además, no se podrán realizar sin autorización previa del BCRA las siguientes operaciones:

- la participación en juegos de azar y apuestas de distinto tipo y/o,

- la transferencia de fondos a cuentas en Proveedores de Servicios de Pago y/o,

- la transferencia de fondos a cuentas de inversión en administradores de inversiones radicados el exterior y/o,

- la realización de operaciones cambiarias en el exterior y/o,

- la adquisición de criptoactivos en sus distintas modalidades.

Entonces, ¿cómo queda el cepo luego de estas modificaciones?:

El límite es para la compra de dólares (hasta USD200) y los adelantos en moneda extranjera de las entidades financieras (USD 50).

Se pueden retirar del banco los dólares depositados.

Si se está en el exterior, se puede utilizar libremente los dólares que ya estén depositados en su cuenta.

Se pueden utilizar las tarjetas para compras de bienes o servicios en el exterior. En el caso de las tarjetas de crédito, vendrá este gasto al tipo de cambio oficial del día del cierre.

Aumentó el salario del servicio doméstico a partir de noviembre

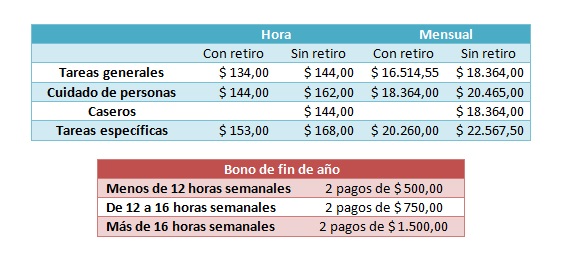

Desde el 1 de noviembre los salarios de los trabajadores de casas particulares recibe el último tramo del aumento salarial del 30% que se estableció para este año. Este último aumento es del 10% que se complementa a los aumentos de junio y agosto.

Este incremento se suma al 15% de marzo 2019, que fue retroactivo al año pasado, y un 3% por la paritaria 2018.

La escala salarial a partir de noviembre quedó de la siguiente manera:

Cyber Monday 2019: se esperan ventas récord

Esta semana llega una nueva edición del Cyber Monday 2019. El cepo y la inflación aparecen como factores que, según especialistas, puede jugar a favor. “La situación actual nunca da respiro pero hay buenas expectativas. Pese a las coyunturas, siempre terminamos creciendo”, dijo al medio “ámbito.com” Gustavo Sambucetti, director institucional de la Cámara Argentina de Comercio Electrónico (CACE).

El evento se llevará a cabo del 4 al 6 de noviembre y la compra de bienes durables es una buena opción ante la pérdida del poder adquisitivo.

Además se cuenta con cuotas sin interés por el “Ahora 12” que ya venía desde agosto, y esto beneficia en los descuentos que pueden ofrecer las empresas.

Esta edición contará con la participación de 560 compañías.

Si bien el consumo cayó un 12,1% en los primeros 8 meses del año, el mercado electrónico sigue creciendo. En el primer semestre del año la CACE registró un aumento del 7% en cantidad de productos vendidos y un 56% el aumento de la facturación en el mismo período de 2018.

Es una buena oportunidad para comprar bienes duraderos, aprovechando los descuentos y las cuotas sin interés, teniendo en cuenta la situación de incertidumbre en las políticas económicas, que generalmente es aprovechada para subir los precios ante el riesgo de perder que tienen las empresas.

Mercados

Este viernes posterior a las elecciones subió el Merval un 3,5% con respecto a la semana anterior. Las mayores alzas se dieron en las acciones de Cablevisión Holding S.A. (46,59%), seguido por Mirgor SACIFIA (39,39%) y las acciones de Grupo Financiero Valores S.A. (35,87%). La mayor baja se dio en las acciones de Telecom Argentina S.A. (-9,14%), luego le siguieron las de BBVA Francés (-8,22%) y Banco Macro S.A. (-7,59%).

Con respecto a las monedas extranjeras el dólar cerró su cotización el día viernes a $63,50 para la venta, registrando una baja del 2,31% con respecto a la semana pasada. El euro cerró en $69,70 para la venta, registrando una baja del 0,57%.

© 2019 – Finanzas San Luis

estudiofinanzassanluis@gmail.com