Año 6 – Numero 207

por Cristian Sindoni

En esta edición:

- “Súper cepo al dólar” ¿Por qué se tomaron estas medidas?

- ¿Esta nueva devaluación se podría trasladar a precios?

- Procrear, como vienen los avances de los créditos para la vivienda

- Dólares para empresas que deben al exterior

- Mercados

“Súper cepo al dólar” ¿Por qué se tomaron estas medidas?

Desde hace varios meses el balance de las reservas del BCRA venía con un deterioro significativo, producto del elevado nivel de compra de dólar ahorro por parte de los particulares. Podemos ver en el siguiente gráfico como se pasó de un nivel de 200 millones de dólares mensuales en el primer trimestre a casi 1.000 millones de dólares mensuales en agosto, un número insostenible para esta institución. Se estima que alrededor de 5 millones de personas estuvieron comprando dólar ahorro en setiembre y esto se espera continúe creciendo.

Por esta razón se debatía en la plaza la posibilidad de un desdoblamiento cambiario o de un cepo aún más fuerte. La semana pasada el BCRA optó por un cepo más fuerte, lanzando un duro golpe al ahorro argentino con medidas que trascendieron como “el súper cepo”, una batería de restricciones para cuidar las reservas internacionales. Según los cálculos que trascendieron de los integrantes de esta institución, la situación de las reservas para setiembre sería la siguiente:

El BCRA tendría un poder de fuego (contando Oro y DEG) de usd 7000 millones y reservas de libre disponibilidad por debajo de los usd 1000 millones.

Las principales medidas del “super cepo” fueron las siguientes:

- 35% de percepción a cuenta del pago de impuesto a las Ganancias y Bienes Personales para personas humanas y para las compras con tarjetas (débito y crédito) en moneda extranjera. Esto llevó al dólar ahorro en el primer día de aplicación de $103 a $131 un aumento del 27%.

- Cupo para todo tipo de consumo de 200 usd mensuales, que se irá consumiendo del futuro en caso de que en el presente se supere por alguna compra extraordinaria.

- Se elimina el parking para la venta de títulos en moneda extranjera (antes era de 5 días).

- Empresas con vencimientos mensuales superiores a 1 millón de dólares podrán comprarle dólares al BCRA solo para cubrir el 40% de su deuda, el 60% restante deberán presentar un plan de reestructuración.

¿Esta nueva devaluación se podría trasladar a precios?

En general los ciudadanos creen que la devaluación del dólar debe tener un impacto muy elevado en el nivel de precios, pero esto no es así porque no todos los bienes y servicios son transables internacionalmente y no siguen a ninguna referencia con otra moneda. Al menos en el resto de los países no funciona así. Para ello los economistas hablamos del pass-through, un indicador que muestra en qué porcentaje la devaluación se pasa a los precios.

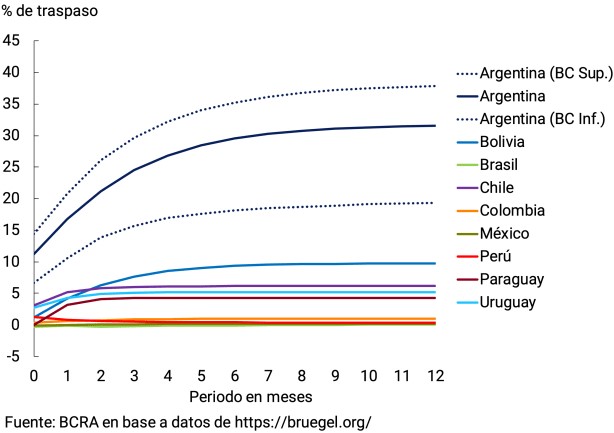

Es necesario entender el rol crucial que tiene el tipo de cambio en Argentina como determinante de la inflación. Según estimaciones realizadas en el BCRA, el coeficiente de pass-through promedio para Argentina estaría alrededor del 30%. Es mucho más alto que el de otros países latinoamericanos: 3 veces mayor que el de Bolivia, el segundo país con mayor coeficiente de traspaso entre los analizados, y más de 5 veces que el de Chile, el tercer país con mayor coeficiente de traspaso.

Por otra parte, el efecto de un shock cambiario sobre la inflación es más duradero. En todos los países de la muestra, el coeficiente pass-through prácticamente se estabiliza como máximo en el octavo mes (Bolivia), mientras que en Argentina sigue aumentando aún en el mes doce.

Según este gráfico, Argentina no puede dejar de depender de lo que pase con el dólar. Por lo tanto, si la semana pasada el dólar se devaluó un 30%, se podría esperar en base a estas evidencias que se cargue de inflación un 9% durante un periodo largo de meses, aunque en los 3 primeros meses ya se deberían ver los principales efectos en precios.

Procrear, ¿como vienen los avances de los créditos para vivienda?

La inversión proyectada para el plan Procrear 2020 este año es de más de 25.000 millones de pesos, una gran parte del plan de reactivación de la Economía Argentina que propuso el Gobierno de Alberto Fernandez.

Ya se inscribieron más de 160.900 personas en las dos líneas de créditos Procrear 2020 que estaban habilitadas para ello hasta el momento, la de microcréditos para arreglos menores y la de refacciones y mejoramiento de vivienda. Un total de 34.045 personas en la línea Microcréditos y 126.875 para la línea para Refacción en poco más de 20 días en los que estuvo disponible la posibilidad. También se abrió la inscripción para una tercera línea de préstamos personales Procrear 2020 que es la dedicada a mejoramientos de la conexión de gas en las viviendas.

Por otro lado, en septiembre se abrió la línea de construcción para viviendas de hasta 60 metros cuadrados en lote. La única línea de préstamos personales procrear 2020 para la cual aún no se abrió la inscripción es la de créditos para Mejoramientos Sustentables.

Microcréditos Procrear 2020

Las dos líneas de microcréditos Procrear 2020 son para pequeños arreglos por un lado, y por otro para refacción y ampliación de vivienda.

El objetivo de estos microcréditos es que los beneficiarios inviertan el dinero en la compra de materiales, obras de pequeña escala como: filtraciones, terminaciones de núcleo húmedo, pisos, carpinterías, instalaciones de gas, obras sanitarias o eléctricas, pinturas, entre otros.

Está proyectada la entrega de 120.000 de estos créditos en todo el país, por un monto único de 50.000 pesos. El dinero se deposita en el Banco Hipotecario y debe devolverse a una tasa fija del 24% anual en un período de hasta 60 meses (5 años). La cuota inicial para estos microcréditos arranca en 1.590 pesos por mes

Los requisitos que deben cumplir los solicitantes para ser elegidos para uno de estos microcréditos son los siguientes:

- Ser argentino/a, natural o por opción, o extranjero/a con residencia permanente.

- Documento Nacional de Identidad vigente.

- El grupo familiar deberá contar con ingresos provenientes de trabajos formales, Jubilaciones y/o Pensiones.

- La suma de los ingresos del grupo familiar en forma mensual netos deberá estar en el rango de uno y medio (1,5) y ocho (8) unidades de SMVyM (salario mínimo vital y móvil) al momento de la inscripción.

- Tener entre dieciocho (18) y sesenta y ocho (68) años de edad al momento de la inscripción.

- Ser propietario/a o alquilar un inmueble que cuente con algún tipo de déficit cualitativo

- No registrar antecedentes financieros desfavorables en los últimos doce (12) meses.

- No encontrarse inhibido.

- Registrar Situación 1-Normal en la consulta de información financiera por CUIL en el BCRA, en los últimos doce meses.

Luego, otra de las líneas de préstamos personales es la de préstamos personales Procrear 2020 para refaccionar la vivienda.

Según consta en la web del Ministerio de Desarrollo Territorial y Hábitat, “el objetivo de esta línea es posibilitar el acceso al crédito para mejorar las condiciones habitacionales de las viviendas (aislación, terminación de núcleos húmedos, pisos, carpinterías, pintura, instalaciones de gas, sanitarias o eléctricas)”.

Allí se detalla que se darán en total 70.000 préstamos de este tipo y que estarán disponibles en todo el país.

La ventaja de estos créditos Procrear 2020 es que, cualquiera sea el monto solicitado, se entregan a una tasa fija del 24 por ciento.

Mediante esta línea se darán tres tipos de préstamos: por 100.000 pesos, por 250.000 pesos y por 500.000 pesos. El dinero debe ser destinado a compras de materiales y mano de obra para realizar las mencionadas refacciones en el hogar.

Te recordamos el video que presentamos hace un tiempo, con toda esta información.

Dólares para empresas que deben al exterior

Según un informe reciente que elaboró Moody´s sobre el impacto de las nuevas normas cambiarias en el sistema financiero argentino, donde reunió que YPF, Banco Hipotecario, IRSA, Cresud, Genneia, Petroquímica Comodoro Rivadavia, John Deere, Grupo Albanes, Plaza Logística y Aes Argentina Generación, se encuentran entre las 10 empresas que más pasivos tienen.

La medida anunciada por la entidad exige que las compañías que deban más de u$s1 millón por mes tendrán plazo hasta el 30 de septiembre próximo para presentar un plan de refinanciación de al menos el 60% de los compromisos. “Estamos pidiendo que presenten un plan que puede ser flexible”, enfatizó el titular del Banco Central, Miguel Pesce.

La alternativa a este plan de refinanciamiento propuesto por el BCRA es salir al mercado de capitales a conseguir las divisas para abonar las deudas, si continúan vigentes las medidas cambiarias al momento de los vencimientos.

Esto también tuvo sus repercusiones en el valor de los bonos corporativos de estas empresas, que en manos de inversionistas vieron grandes quitas de valor, subas de tasa e inversión de curvas.

Mercados

Los números finales del balance semanal fueron negativos. Luego del super cepo y el presupuesto 2021, la incertidumbre con respecto al rumbo económico del país crece y los inversores siguen buscando salir del riesgo argentino. En este contexto, las bajas vuelven a ser generalizadas con un Riesgo País que se mantuvo al alza. El índice (1.330 puntos) aumentó 72 unidades con respecto al viernes anterior, y acumula un alza de más de 211 unidades desde que se anunciaron las nuevas restricciones cambiarias.

Los bonos soberanos en dólares sufrieron importantes bajas. Las caídas promediaron el 5/6%, llevando los rendimientos a un promedio del 15/13%. Las caídas de estos títulos promediaron el 4.5%, con el GD30 destacándose con un retroceso del 7%. En este contexto, un mercado de bonos que se estaba adaptando a la salida del canje y buscaba su exit yield entre 11,5/12,5% anual en promedio, saltó a niveles de 13/14% anual, producto del desconcierto que genera el futuro de la economía. Se necesitan mejores señales que permitan proyectar más allá del corto plazo. Aún queda lograr un acuerdo con el FMI, para lo que ya se anunció una misión técnica del organismo programada para el próximo mes. Por su parte, los bonos en pesos sufrieron bajas de hasta del 5/7% para el PARP y CUAP.

El dólar libre cerró en $145 para la venta, el dólar ahorro cerró en $132,08 en su punta ask. Los commodities cerraron al alza, principalmente soja que cotiza en 367.9 con un último incremento de 0.13%.

© 2020 – Finanzas San Luis

Encontranos en Twiter – Facebook – LinkedIn – Instagram