Un informe especial de Finanzas San Luis

Publicado originalmente en Práctica Integral Córdoba, Editorial ERREPAR, Tomo XVI, agosto de 20200

por Guillermo Anzorena (1) y Marcos Lucero (2)

I – Introducción

Si pensáramos la producción y el motor de un país en forma de pirámide, sin dudas, estaríamos hablando de su base, son las bases las que soportan toda la estructura superior. Esta analogía puede aplicarse para las micro, pequeñas y medianas empresas de nuestro país, motores de crecimiento y generación de empleo.

Es por ello que las políticas públicas deben favorecer a este tipo de emprendimientos. Es por ello que desde el anterior Ministerio de Producción se creó en 2017 el Registro de Empresas MiPyME(3), el cual ha venido siendo modificado sucesivamente pero siempre con un importante crecimiento. Y es que desde el año 2020 más de 1,6 millones de micro, pequeñas y medianas empresas accedieron al certificado MiPyME según datos aportados por el actual Ministerio de Desarrollo Productivo(4). El registro de empresas está conformado por todas aquellas sociedades, monotributistas y autónomos que realizaron el trámite de solicitud y que, luego de verificar el cumplimiento de los parámetros, les fue otorgado.

En el presente informe se procede a recapitular aspectos relevantes de lo que puede ayudar este documento a una micro, pequeña o mediana empresa, los criterios a tener en cuenta y a aplicarse bajo la premisa de la coordinación entre todos los actores de la organización y la buena comunicación. Es notable destacar cómo se logra estructurar la gestión de la empresa al integrar aspectos de financiamiento, de beneficios impositivos y programas de asistencia tan necesarios en nuestra economía doméstica.

Mencionamos que el certificado pyme es un documento, un registro que vincula a la empresa con entes como el Ministerio de Desarrollo Productivo, la AFIP y otros actores de una segunda esfera como pueden ser las sociedades de garantía recíproca. La programación debida y anticipación como una estrategia de aplicación puede ser un generador de valor agregado en cada etapa de la organización.

El registro está administrado por la Dirección Nacional de Competitividad y Financiamiento PyME, la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa (SePyME) dependiente del Ministerio de Producción. Antes de comenzar con la presente publicación ponemos en conocimiento qué no se incluye en el registro mencionado:

- Servicios de hogares privados que contratan servicio doméstico.

- Servicios de organizaciones y órganos extraterritoriales.

- Administración Pública, defensa y seguridad social.

- Servicios relacionados con el juego de azar y apuestas.

II – Parámetros de caracterización

La caracterización pyme viene dada por el análisis de su situación interna(5), para lo cual se establecen las formas y parámetros para encuadrar a la empresa. El análisis pertinente siempre es realizado sobre la base de los datos económicos, abstrayéndose de todo criterio de imputación por lo percibido.

II – a) Ventas

El criterio madre para caracterizar a toda pyme es a través de sus ventas, donde se tiene en cuenta los últimos 3 (tres) ejercicios económicos, excluyéndose el 75% de las exportaciones como así también los importes de impuestos internos y el IVA. Como premisa principal de la normativa podemos destacar el espíritu emprendedor, dado que, mientras menos ingresos tiene una empresa, mayor será la asistencia que reciba.

Este cruce de información surge del análisis de las declaraciones juradas de IVA y ganancias al compartirla con los distintos organismos que requieren de tal base de datos como ser la SePyME o la AFIP.

El proceso siguiente será compartir el certificado a aquellos entes en una segunda esfera que requieran conocer la forma de caracterización, como ser el Mercado de Valores o los bancos.

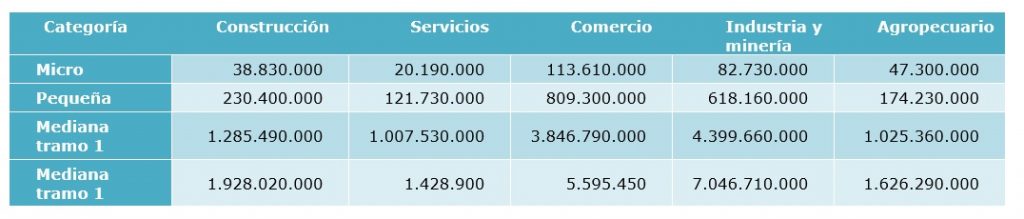

Aquellas empresas que no superen las ventas totales anuales según el sector que les corresponda podrán solicitar el certificado e inscribirse en el Registro PyME, otorgándosele una categoría.

Estos valores surgen por resolución(6) y se van actualizando todos los años, acorde a la renovación automática de certificados para los nuevos encuadres pertinentes.

II – b) Actividad

En un segundo criterio se encuentra la caracterización por la actividad, que es la principal declarada en la AFIP. Las actividades están categorizadas según sea construcción, servicios, comercio, industria y minería, y el sector agropecuario, donde dependiendo del nivel de ingresos económicos que las empresas han tenido se van a categorizar. Las distintas áreas económicas en las que una pyme puede ser categorizada van a depender de esa declaración, y es un dato no menor debido a que puede prestarse a confusión el creer que una empresa está funcionando como “servicios” pero a la luz de lo normado por la SePyME se tiene en cuenta como “industria”(7). Hay beneficios para sectores que no tienen actividades de servicios, como podría ser, por ejemplo, el caso del transporte, fletes, servicios de comunicación, que están encuadradas como industria.

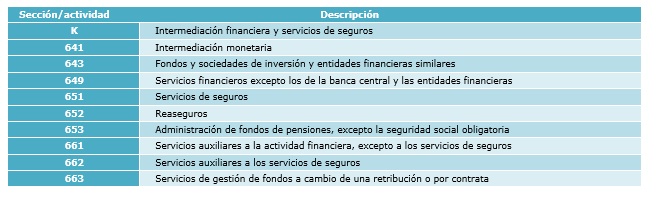

II – b.1) Cantidad de empleados

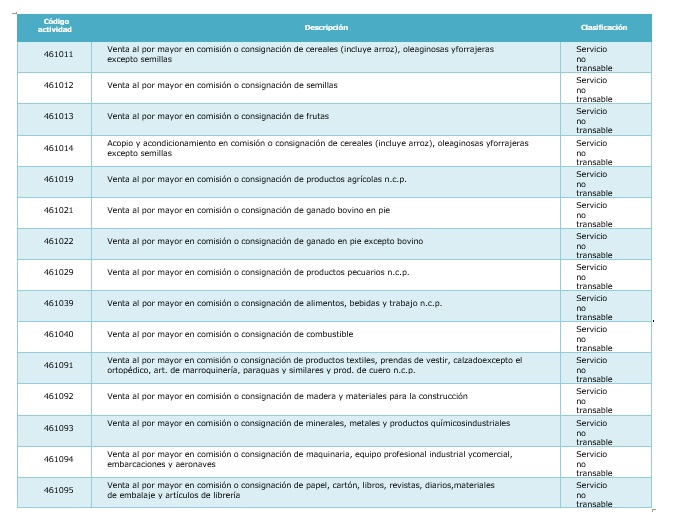

La resolución también hace tener en cuenta la actividad de intermediación, donde se factura y trabaja “por cuenta y orden” y los ingresos no son propios de la empresa. En este caso para el encuadre no se tienen en cuenta los ingresos sino la cantidad de empleados, bajo el promedio de los últimos 3 años reflejados en el formulario 931 de cargas sociales. Las actividades según el nomenclador son detalladas en el Anexo I por la SePyME:

Actividades alcanzadas por tope de empleo:

Para el caso de límite del personal ocupado que son aquellas actividades de intermediación, según la categoría que hayan obtenido, el encuadre será el siguiente:

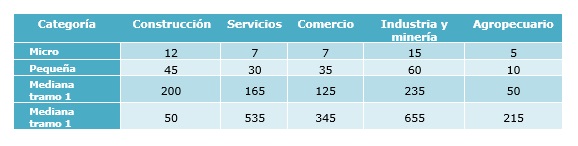

II – c) Activos

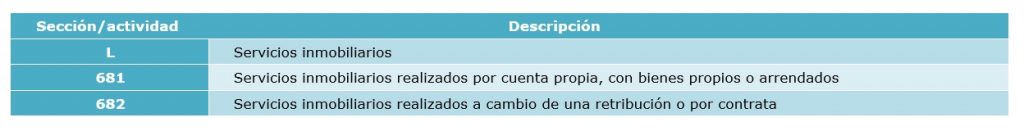

El tercer criterio como parámetro de encuadre se trata de los activos máximos que tiene que tener la empresa, que alcanza los 193 millones de pesos, número que con los niveles de inflación y el posterior ajuste realizado de los estados contables fácilmente es un importe a alcanzar. Este criterio es propio y de aplicación para aquellas actividades financieras, de seguros y de servicios inmobiliarios. Las actividades según el nomenclador son detalladas en el Anexo II por la SePyME:

Actividades alcanzadas por límite de activos:

El límite actual por activos es de $ 193.000.000.

II – d) Vinculación económico-financiera

Otro aspecto que la resolución 220/2019 de la SePyME menciona es la caracterización por relaciones de vinculación y control. Considera que una empresa está vinculada con otras o con grupos económicos cuando su participación en la misma alcanza el 20% o más del capital.

Partiendo de esta premisa, hay que tener en cuenta que si una empresa no cumple con los requisitos para ser categorizada como pyme excluye al resto de la vinculación. El análisis de la información surge a través del formulario 657 de Participaciones Societarias y en el formulario 713 de Ganancias Sociedades donde se manifiesta la vinculación (o no) con otras empresas. No incluye dentro de este requisito a aquellas vinculaciones que puedan darse con entes como, por ejemplo, el CONICET, INTA, INTI, SMN, entre otros.(8)

Para aquellos grupos económicos donde se ejerce control, es decir, una participación del 50% o más que configura que una empresa sea “controlante de” o “controlada por”, se conforma de manera distinta la categorización, dado que requiere considerar como actividad principal aquella que represente mayores ingresos dentro del grupo y también siguiendo las pautas especiales para el cálculo de las ventas totales anuales: promedio de los últimos 3 (tres) ejercicios comerciales excluyendo el IVA, los impuestos internos y hasta en un 75% al monto de las exportaciones.(9)

A su vez tener en cuenta que toda esta información se facilita a la SePyME para que tome los datos y pueda incorporar al grupo en donde le corresponda, pensando en que puede existir una pluralidad de actividades que intentan dar efectividad a las

operaciones (una empresa de locación de obra, otra industrial, una más que presta servicios, etc.).

III – Obtención del certificado mipyme y su vigencia

Todo certificado se emite una vez que se hayan cumplido los requisitos para su otorgamiento, procesando la información necesaria vía declaración jurada a través del servicio de AFIP “Pyme- Solicitud de categorización y beneficios”(10). Cuando la recepción de la información y el encuadre es el correcto queda a disposición para su descarga a través del portal del Ministerio de Desarrollo Productivo.(11)

Producida la emisión del documento comienza a contarse un plazo para su renovación que llega al cuarto mes siguiente al cierre de los estados contables de la empresa. Se recopila la información pertinente actualizada y el sistema remite de manera automática a la SePyME para que proceda a la recategorización sobre la base de los datos surgidos en el formulario. Es interesante notar que a partir de la solicitud la empresa deja de ser una “potencial pyme”. Llegado el caso de que la solicitud automática no proceda, por lógica dejará de serlo. Para que la solicitud automática tenga lugar es necesario tener presentadas las declaraciones juradas de IVA y cargas sociales (F-2002 o F-731 de IVA, F-931 de cargas sociales) de los últimos 3 ejercicios.

Esto no aplicará para aquellas empresas exentas de IVA debido a que estas no presentan declaraciones juradas. Es entonces que, al no contar con información de ingresos, que es el criterio más importante para la categorización, se debe presentar de manera manual con todos los demás datos necesarios como puede ser por ejemplo el balance anual(12). Tampoco aplica la automatización para aquellas empresas con vinculación con empresas extranjeras, información que surge al presentar la declaración jurada de ganancias (F-713).

IV – Beneficios derivados de la categorización

IV – a) Beneficios impositivos

IV – a.1) Impuesto a los débitos y créditos bancarios

Uno de los beneficios más importantes para aquellos contribuyentes que deben afrontar el pago de impuesto a las ganancias es poder tomar a cuenta del mismo el impuesto a los débitos y créditos(13), cuyo objetivo es el reducir considerablemente el impacto que tiene surgido de la ley de competitividad.(14)

El criterio general sin certificado es tomar este importe pagado efectivamente en las cuentas bancarias a nombre del beneficiario en un 33%. Pero en el régimen de las pyme se produce un cambio radical al poder computar el 100% de lo percibido como pago a cuenta del impuesto a las ganancias(15). Para el caso de aquellas industrias manufactureras que hayan sido categorizadas como “medianas – tramo 1” el porcentaje se reduce a un 60%.(16)

Como mencionamos anteriormente, a medida que una pyme incrementa sus ingresos acercándose a la “gran empresa” la asistencia que recibe es menor, producto del espíritu de apoyo al emprendedor volcado en las mencionadas normativas.

Como se podrá notar, existe un doble criterio a considerar sobre este impuesto: el general (33%) y el Régimen PyME (pago a cuenta restante). Es necesario aclarar en este sentido que si una empresa no consume el 100% del impuesto percibido solo podrá trasladar al ejercicio siguiente lo que corresponde al régimen general siendo el saldo restante computado como pérdida.

En el supuesto de que una empresa obtenga el certificado en meses posteriores al inicio de su ejercicio se podrá utilizar el beneficio a partir del mes en el cual se apruebe la inscripción, aplicándose el régimen general para aquellos períodos donde no existía su vigencia.

IV – a.2) Diferimiento en el pago del IVA

Como regla general, el impuesto es ingresado según vencimientos dispuestos por el calendario AFIP durante la tercera semana posterior al mes devengado en cuestión. Con el certificado se permite poder pagar a 90 días el saldo resultante a ingresar en las declaraciones juradas.

Esto es importante, por ejemplo, para aquellas empresas cuya actividad es prestar servicios y poseen una posición favorable considerada a favor del Fisco en cada declaración jurada, ya que no acumulan saldo a favor. Para el caso de aquellas empresas que tienen actividad agropecuaria ya se encontraba un beneficio exclusivo para este pago que es el de aplicar la opción de “IVA Anual Agropecuario”, por demás más conveniente que el beneficio pyme.(17)

La solicitud de este beneficio tiene un registro especial dentro del formulario de solicitud, en donde el contribuyente además de aceptar compartir información debe mencionar que desea obtener el diferimiento del pago de IVA. Esto es así porque los controles se intensifican, como ser la comprobación de que aquellos regímenes de información asociados al impuesto se encuentren presentados. Esto se ve reflejado en los vencimientos una vez generada la deuda dentro del Sistema de Cuentas Tributarias que aplica el diferimiento solicitado.

La pérdida del diferimiento de IVA vendrá dada por la falta de presentación de 3 (tres) declaraciones juradas del impuesto correspondiente a los últimos 12 (doce) períodos fiscales vencidos, o el incumplimiento del pago de 3 (tres) declaraciones juradas correspondientes a los últimos 12 (doce) períodos fiscales vencidos.(18)

IV – a.3) Certificado de no retención de IVA

Mención aparte se hace con la posibilidad de obtener un certificado de no retención de IVA de manera simplificada. Para una empresa que no posee un certificado pyme es bastante más engorroso solicitar esto debido a que debe realizarse una presentación formal, con ciertos requisitos y a su vez poder demostrar y comunicarle al Fisco la razón por la que se quiere obtener el certificado de no retención de IVA. Pero en el caso de una pyme, los requisitos son bastante más sencillos y automáticos: basta con tener saldo a favor por 2 (dos) períodos consecutivos en las declaraciones juradas presentadas.(19)

Continuando con el espíritu de fondo del Registro PyME, este certificado de no retención de IVA establece un criterio diferencial para aquellas categorías de empresas “tramo- 1”, donde deben tener un saldo a favor en la última declaración jurada vencida equivalente al 10% como mínimo del promedio del impuesto determinado en los últimos 12 períodos fiscales (saldo de primer párrafo). Por su parte, no podrán solicitarlo las actividades de construcción y minería ni aquellas personas humanas que desarrollan actividades de servicios.

Para el caso de que se posea el certificado pyme vigente, las empresas quedarán excluidas del régimen de retención de IVA y ganancias para aquellas liquidaciones de cobro recibidas por intermedio de la operatoria con tarjetas de crédito y débito. Dentro del marco actual donde su utilización se ha incrementado permitiendo consumos más allá del ingreso disponible, es un beneficio muy importante. El uso y volumen de dinero operado a través de tarjetas de crédito representó un 49,42% en el primer trimestre del 2022(20). Para el caso de IVA, alcanza a aquellas categorías “Micro de comercios y servicios” y para el caso de ganancias a las categorías “Micro” independiente de su sector(21). Es importante recordar que en caso de que se estén produciendo retenciones de estos impuestos es necesario incorporar al legajo impositivo el certificado pyme debido a que su exclusión es automática y con la simple exhibición se procede a lo reglamentado.

IV – a.4) Acceso a planes de pago

Mas allá de los beneficios de impacto directo, hay que tener en cuenta que la interacción con el Fisco y las deudas contraídas siempre tienen el respaldo del esquema de planes de pago permanentes(22). Las distintas condiciones y aspectos para consolidar planes varían en función del comportamiento que el contribuyente tenga, estableciéndose un Sistema de Perfil de Riesgo (SIPER), que determina cuotas máximas o cantidad de planes de pago disponibles, como así también la tasa de financiamiento a la que podrá acceder. Una condición no menor es la de ser categorizado en el Sistema Registral como empresa inscripta en el Registro PyME, dado que otorga más planes de pago con más cuotas y que indirectamente mejora el comportamiento fiscal del contribuyente.

IV – a.5) Posibilidad de computar amortización acelerada

Para aquellos sujetos que estén categorizados como “micro y pequeñas” y que al 18/4/2022 hubiesen pedido la adhesión a “Beneficios a Cumplidores”(23) de la amortización acelerada tendrán su aplicación. Podrán computar la amortización por compras desde el 11/11/2021 de bienes de uso en hasta 2 (dos) cuotas, o 3 (tres) si el bien es importado. También implica que aquellas obras de infraestructura realizadas se podrán amortizar en un 50% de su vida útil asignada. Las compras mencionadas se tratan de inversiones realizadas hasta el 31/12/2022. Este criterio impositivo representa una ventaja importante a la hora de establecer el resultado sujeto al impuesto siguiendo los lineamientos de procedimientos establecidos para informar estas altas de bienes.(24)

IV – b) Beneficios en cargas sociales

Las empresas dentro del Registro PyME tendrán beneficios referidos a contribuciones de la seguridad social y de promoción de empleo. En cuanto a la alícuota de contribuciones patronales se establece en un 18%.(25)

Otro programa que reduce las contribuciones viene dado por lo determinado conjuntamente entre el Ministerio de Trabajo, Empleo y Seguridad Social y el Ministerio de Desarrollo Productivo(26) que implica reducir durante los primeros 12 (doce) meses a la contratación de personal sobre aquellas personas que hayan participado en programas educativos, de formación profesional y de intermediación laboral bajo modalidades de contratos de trabajo a plazo indeterminado, a tiempo parcial, de trabajo agrario continuo o discontinuo, y aquellos comprendidos en el estatuto de la construcción.

Para lo que corresponde a la contratación y promoción las pyme tienen el beneficio de pago a cuenta con otros tributos durante el transcurso de 24 meses para la contratación de personas travestis, transexuales y transgénero en el marco del acceso al empleo formal.(27)

Estos programas federales de fortalecimiento y reactivación productiva dirigidos a sectores industriales o agroindustriales tienen vigencia a medida que las provincias se adhieren al mismo, como ser por ejemplo las provincias de Mendoza, San Juan, Entre Ríos o La Pampa; que implica recibir un aporte no reembolsable por 36 meses consecutivos por la creación de cada puesto de trabajo. (28)

IV – c) Beneficios financieros

Otra arista de beneficios para los sujetos registrados ante la SePyME y que hayan obtenido el certificado es acceder a líneas de crédito. Destacamos los más representativos y generales para las empresas.

Lo que trata de proyectos de inversión productiva podemos destacar créditos FONDEP-Financiación PyME directos por 30 millones para financiar proyectos en empresas y cooperativas categorizadas como “micro y pequeñas”. Se financia hasta el 80% del proyecto presentado mientras que el 20% queda a cargo de la empresa solicitante. El tiempo para su inscripción es hasta el 31/12/2022 y es necesario acreditar 12 meses de ventas comprobables.

Para aquellos sujetos “mediana o gran empresa” a través del Banco Nación existe el Proyecto Estratégico de Inversión con un monto mínimo de 70 millones y un máximo de 1000 millones. Existe un plazo de 7 años (con 1 de gracia) con la posibilidad de financiar adquisiciones de bienes de uso, construcción para el desarrollo de nuevos productos o creación de líneas de producción. El tiempo para su inscripción es hasta el 31/12/2022 financiándose el 80% y el 20% restante a cargo de la empresa.

Asimismo, está disponible el crédito destinado a operaciones de leasing con un monto máximo de 75 millones con un plazo de operación de 24 a 61 meses, para bienes de origen nacional destinados a la actividad productiva o importados.(29)

En cuanto al Desarrollo Federal y Regional son créditos destinados a ciertas provincias con el objetivo de reactivar o apoyar sectores del ramo industrial, agroindustrial y de servicios industriales, donde el control del registro de estas actividades viene dado por el nomenclador de actividades de la AFIP(30). El crédito Desarrollo Federal para la Inversión Productiva es asignado a las provincias de Santiago del Estero, Chubut, Catamarca, Jujuy, Misiones, La Pampa, San Juan, Tucumán, Formosa, Entre Ríos, Mendoza, Salta, Santa Cruz, Neuquén, La Rioja y Santa Fe con un monto máximo de 40 millones y un plazo de hasta 61 meses (con 6 meses de gracia).

El Plan Ganar va dirigido a productores ganaderos, tamberos y cooperativas agropecuarias y cuyo destino es la inversión productiva o capital de trabajo. Se otorga un máximo de 50 millones para las pyme a devolver en hasta 60 cuotas (con 12 meses de gracia).

Con exclusividad para la Provincia de Córdoba existe el acceso al crédito para productores agropecuarios y frigoríficos para pyme y grandes empresas. Si el destino es para inversiones o adquisición de bienes de capital el monto máximo es de 50 millones (pyme) o de 250 millones (gran empresa) con un plazo de devolución de 60 meses (con 12 meses de gracia); o si el destino es capital de trabajo y gastos de evolución el monto máximo es de 10 millones con un plazo de devolución de 36 meses (sin período de gracia).

Otras herramientas con las que cuentan las pyme es la Factura de Crédito Electrónica (FCE), donde al ser proveedoras de grandes empresas(31) pueden cobrar un crédito de manera anticipada. Representa un impulso al financiamiento del capital de trabajo y eficiencia en la etapa del cobro dado que puede convertirse en un título ejecutivo negociable en el Mercado de Capitales o dentro del sistema bancario.(32)

Por último, se puede buscar obtener el aval para acceder a créditos a través de las sociedades de garantía recíproca (SGR) mejorando las condiciones de financiamiento a través del sistema de socios protectores-socios partícipes, asegurándose un fondo de riesgo que responderá ante los acreedores en caso de que la pyme tenga dificultades para hacer frente al crédito. Las operaciones alcanzadas pueden ser descuentos de cheques de pago diferido, obligaciones negociables, leasing, planes de pago ante la AFIP, créditos ante entidades financieras, entre otros.

IV – d) Otros beneficios

- Exención de la comisión bancaria por depósito de efectivo, los bancos no podrán cobrar comisiones a las pyme que efectúen depósitos en efectivo en sus cuentas bancarias.

- Beneficio para Pyme sobre Derechos de Exportación, respecto de las mercaderías definidas en el anexo del decreto 302/2021, y siempre que sus exportaciones en el año calendario inmediato anterior no hubieran excedido la suma equivalente a USD 3.000.000, estarán exentas de pagar el derecho de exportación para un monto FOB(33) de hasta USD 500.000. Cuando se supere este monto, hasta la suma (FOB) de USD 1.000.000, se abonará una alícuota equivalente al 50% del arancel que corresponda, según su posición arancelaria.

- Créditos para microempresas para adquisición de controladores fiscales a cargo del Banco Nación y el programa Nación Emprende.

- Beneficio fiscal para las instituciones e inversores del capital emprendedor.

- Baja de impuestos internos para expendio de cerveza artesanal.

V – Conclusiones

Sin lugar a dudas el Registro PyME muestra un amplio espectro de posibilidades y asistencia, no solo a la gestión diaria y de corto plazo sino también a la estrategia funcional y financiera que deba cursarse. En el momento en que se toma la decisión de un plan de acción, en algún punto de los detallados en la presente publicación se encontrará un elemento que servirá de soporte en las operaciones a realizar.

No se trata solamente de una ramificación de beneficios que serán aplicables, sino también una muestra de organización y de credibilidad. Aquellos “stakeholders”(34) que integran el contexto y la labor diaria de una pyme configurarán el círculo de confianza para sobrellevar la situación financiera, económica e impositiva de la organización.

Bajo un panorama cambiante, estimamos que los diferentes beneficios enumerados en este artículo son de indispensable conocimiento para los profesionales que asesoran a micro, pequeñas y medianas empresas, más aún pensando que incluyen la mayoría del universo de actividades que hacen crecer la producción de nuestro país.

Notas:

(1) Estudiante avanzado de la carrera de contador público por la Universidad Católica de Cuyo, sede San Luis. Actualmente se desempeña como coworker/partner impositivo. Contable con diversos profesionales del medio. Columnista de Finanzas San Luis

(2) Contador público nacional (UNSL). Profesor asociado en la asignatura Administración Financiera en la Universidad Nacional de San Luis y en la Universidad Católica de Cuyo, sede San Luis. Director de Finanzas San Luis. Director de la carrera Tecnicatura Universitaria en Gestión Financiera (FCEJS-UNSL)

(3) R. E 38/2017 de la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa

(4) Ministerio de Desarrollo Productivo de la Nación – https://bit.ly/3zKeU5D (5) RG (SePyME) 220/2019

(5) RG (SePyME) 220/2019

(6) R. (SePyME) 23/2022

(7) Análisis referenciado del Cuaderno Profesional N° 122 – CPCE-CABA (8) R. (SePyME) 84/2021

(9) Art. 5, R. (SePyME) 220/2019

- Formulario N° 1272 – Pymes Solicitud de Categorización y Beneficios

- https://pyme.produccion.gob.ar/certificado/

- A través del servicio AFIP – “Presentación Única de Balances-PUB”

- En la jerga, “impuesto al cheque”

- L. 25413 de competitividad y D. 380/2001

- Art. 6 – L. 27264 – Programa de recuperación productiva (16) Art. 2 – D. 409/2018 modif. D. 380/2001

(17) Art. 27 – RG (AFIP) 1745

(18) Art. 22 – RG (AFIP) 40107

- Servicio AFIP: “Certif. de Exclusión Ret./Percep. del IVA y Certif. de Exclusión Percep. del IVA – Aduana”

- Índice elaborado por la empresa financiera Prisma Medios de Pago SAU (21) RG 140, RG 4011 y RG 4622

- RG (AFIP) 4268

- Art. 13 – L. 27653 de alivio fiscal

(24) Art. 75 – RG (AFIP) 5101

Disclaimer: las opiniones expresadas en los informes especiales son de exclusiva responsabilidad de sus autores y no representan, necesariamente, los puntos de vista de los integrantes de Finanzas San Luis.

© 2022 – Finanzas San Luis

Encontranos en Twiter – Facebook – LinkedIn – Instagram – YouTube

info@finanzassanluis.com