Año 5 – Número 145

Por Tomás Ribeiro y Marcos Lucero

En esta edición

- Concursos y quiebras: crece el número de empresas que recurren a los procedimientos preventivos

- AFIP: control de empleo no registrado en forma digital

- Los comercios se reconvierten para enfrentar la crisis

- Crecen los plazos fijos en junio

- El dólar se mantiene estable después de tocar precios mínimos en cuatro meses

- Banco Mundial aprueba crédito para Argentina por 500 millones de dólares

- Argentina y el FMI, nuevo desembolso por 5.400 millones de dólares

- Mercados

Concursos y quiebras: crece el número de empresas que recurren a los procedimientos preventivos

Según un informe del Centro de Economía Política Argentina (CEPA), durante el primer trimestre de 2019 se mostró un incremento significativo de empresas que recurrieron al concurso preventivo, procedimiento al que acudieron para formalizar un arreglo judicial con sus acreedores y evitar la quiebra, debido a las dificultades económicas que les impide cumplir con sus obligaciones y continuar con sus negocios.

El incremento fue del 16%, representado por 292 casos en el primer trimestre de 2019, respecto a los 251 registrados para el mismo período de 2018, lo que da como resultado un promedio de cinco empresas con problemáticas de concurso por día hábil durante lo que respecta al primer trimestre del corriente año.

Del total de los 292 casos registrados un 53% (figurado por 154 casos) se concentraron en la Ciudad de Buenos Aires, mientras que el 24% (70 casos) se presentó en la Provincia de Buenos Aires, y el 23% restante (68 casos) se concentraron en la Provincia de Córdoba. Tanto en la Provincia de Buenos Aires como en Córdoba la mayoría de los casos se concentraron en personas humanas (60% y 63% respectivamente), mientras que en la Ciudad de Buenos Aires los números se invierten, siendo el 74% personas jurídicas, dado por la mayor concentración de empresas societarias en dicha localidad.

El CEPA determina que el aumento de los concursos preventivos representa un indicador de la marcha de la economía, puesto que una vez decretado el concurso a una empresa ésta ya no tiene la posibilidad de hacer frente a todas las obligaciones, lo que trae asociado un mayor riesgo en el corte de la cadena de pagos.

Por otro lado, el comportamiento de las quiebras, momento en que las empresas entran en estado de insolvencia, representaron una baja del 6%, representado por 167 quiebras registradas en el primer trimestre de 2019, contra 178 en el mismo período de 2018.

El total de casos respecto al 2016 representa un incremento del 43%, mientras que en comparación a 2017 el aumento significó un 24%.

Los sectores más afectados por los concursos preventivos fueron los servicios, con un total de 62 casos en el primer trimestre de este año, seguido por el comercio con 23 casos y la industria con 20.

En cuanto a las quiebras, vuelven a ser los servicios el sector más afectado con 73 casos, siguiendo la industria con un total de 28 casos, y mientras que el comercio en este aspecto representa 28 quiebras.

AFIP: control de empleo no registrado en forma digital

La Administración Federal de Ingresos Públicos (AFIP) comenzó la digitalización de los procesos de relevamiento de empleo no registrado para simplificar las inspecciones y mejorar los controles.

A través de la herramienta “Trabajo Registrado en Línea” (TRL) se reemplaza la tradicional inspección con formularios en papel. Mediante un comunicado la AFIP expresó que se comenzaron a utilizar tablets e impresoras portátiles para llevar a cabo el relevamiento electrónico de contribuyentes, lo que significa una mejora en la eficiencia, un cambio en los procedimientos de fiscalización de los recursos de la seguridad social y una manera de asegurar al empleador fiscalizado la transparencia de los resultados de la acción del organismo.

En caso de que los empleadores sean detectados con trabajadores no registrados recibirán en su domicilio fiscal electrónico una notificación para regularizar las relaciones laborales no informadas, con una reducción de multas de hasta el 50% en algunos casos. Los mismos tendrán diez días luego de recibir el comunicado para regularizar la situación, en caso contrario, se les iniciará una inspección que determinará la deuda de Aportes y Contribuciones y sin el beneficio a la reducción de multas. Las sanciones oscilan desde $3.000 a $10.000 respecto de cada infracción cometida.

Además de la multa serán sancionados con la clausura con un mínimo de dos y hasta seis días del establecimiento, por disposición de la última reforma tributaria aprobada por el Congreso, en caso de que el empleador ocupe al menos a 10 empleados y tenga el 50%, o más de la mitad del personal relevado sin registrar.

La finalidad de dicho control es evitar el “empleo en negro”, el cual genera exclusión social y abusos laborales, así como también el desfinanciamiento de la Seguridad Social y la desprotección tanto del trabajador como su grupo familiar frente a enfermedades, accidentes, jubilación o muerte.

Los comercios se reconvierten para enfrentar la crisis

Todos los tipos de comercios están sufriendo bajas de hasta dos dígitos en las ventas, lo que los lleva a buscar estrategias para sortear la recesión. Entre ellas nuevos formatos y la apuesta a internet.

Debido al consumo estancado por la recesión comercios de diversos rubros se vieron obligados a adaptarse a los nuevos formatos o a la búsqueda de diversas estrategias para captar clientes. Toda iniciativa es válida a la hora de estimular una demanda que, hoy en día, se encuentra retraída debido al deterioro del poder adquisitivo.

Según indica el INDEC, las ventas de los hipermercados cayeron a un ritmo del 12,6% interanual, por lo que algunas cadenas tales como Carrefour implementaron la apertura de ciertas sucursales durante las 24 horas para marcar una diferencia respecto a la competencia. Otra alternativa nace en las denominadas “góndolas de consumo inmediato”, con la oferta de productos próximos a vencer a precios más bajos, bajo el título de reducir el desperdicio de alimentos pero con el objetivo de una mayor recepción de clientes.

Por otro lado los comercios tradicionales, que se veían acumulando pérdidas en los últimos meses, apelaron a la imaginación para atraer compradores; los bares tradicionales suman terrazas, apuestan a las redes, y más de una pizzería opta por despachar por una ventana, vendiendo a precios más bajos y prescindiendo de cierta cantidad de empleados.

Finalmente la gran apuesta del comercio para no perder rentabilidad consiste en potenciar las ventas por internet, lo que ha llevado a cerrar locales físicos que representan altos costos de alquiler, además de la reducción de personal y poder ofrecer productos que abrazan estrictamente a la demanda.

De todos modos, según datos de la Camada de la Mediana Empresa (CAME), el verdadero desafío es recuperarse tras 17 meses de caídas consecutivas. De acuerdo con estas mediciones en Junio las ventas en los locales físicos cayeron un 15,7%, mientras que la modalidad online trepó un 0,5%. Así, en la primera mitad del año el promedio de las ventas arrojó una baja del 12,5%.

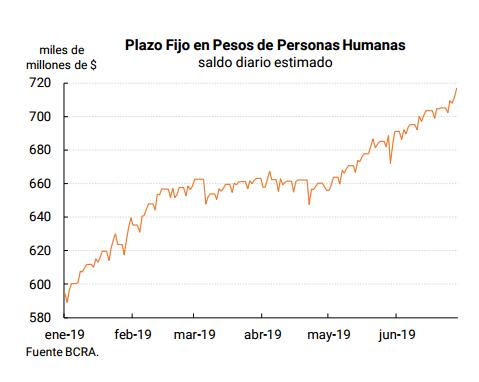

Crecen los plazos fijos en junio

Según un informe de First Capital Group los depósitos a plazo fijo del sector privado crecieron en Junio rompiendo con su caída tras cuatro meses, indicando que las colocaciones a plazo aumentaron casi un 3% el mes pasado, a la par de la inflación esperada para este periodo. Esto implica que por primera vez desde febrero los plazos fijos muestran puntos de incremento real.

Debido a la paz cambiaria que se vivió durante el mes de Junio, incluso con la apreciación del peso en relación al dólar estadounidense, se generó una redistribución en los portafolios financieros del sector privado.

Augusto Quiñones, analista de First Capital Group, señaló que debido al contexto de altas tasas de interés hasta los ahorristas más conservadores se vieron tentados a desprenderse de los dólares para volcar sus tenencias a instrumentos de moneda local.

La situación se vio favorecida por la nueva política que impulsó el BCRA durante el mes de mayo, dado que la entidad monetaria habilitó la posibilidad de que las entidades financieras capten depósitos de clientes sin una previa relación contractual y publicó un cuadro comparativo con las tasas que pagan las distintas entidades financieras.

Esto dio como resultado un aumento en la competitividad entre los distintos actores, reduciendo el spread (diferencia entre los tipos de interés activos y pasivos) entre la tasa de política monetaria (LELIQ, la que el BCRA le paga a los Bancos) y la tasa Badlar (la que los Bancos pagan por depósitos por encima de un millón de pesos).

El spread promedio para el mes de junio fue de 15%, mientras que en el mes de mayo había sido de 20%, por lo tanto puede decirse que la tasa de política monetaria pudo transmitirse de manera más transparente y equitativa al resto de la economía.

El dólar se mantiene estable después de tocar precios mínimos en cuatro meses

En el promedio de venta el dólar estadounidense cierra los primeros días de la semana en $42,80, reactivando la demanda después de una apertura bajista que llegó a tocar los valores más bajos desde marzo de 2019.

Una postergación de las subas de tasas de interés en los EEUU este año empujó a la baja del dólar norteamericano respecto de las monedas emergentes. Hasta la semana pasada los agentes de mercado descontaban un recorte de la tasa de interés por parte de la Fed (Sistema de la Reserva Federal) de hasta 50 puntos básicos, lo que había animado a las plazas bursátiles mundiales y los activos de riesgo, como es el caso de las monedas latinoamericanas.

El dólar redujo su apreciación de 2019 a un 10,9%, frente a una inflación que supero la barrera del 22%. En una comparación interanual el dólar ganó 52,8% frente a una inflación próxima al 55% en los últimos doce meses.

Desde fines de abril, cuando el Banco Central anunció que podría intervenir de manera discrecional con ventas en el mercado de contado, asociado con un acuerdo con el Fondo Monetario Internacional, el dólar recortó posiciones de forma acelerada.

Banco Mundial aprueba crédito para Argentina por 500 millones de dólares

Mientras el dólar se mantiene estable en el mercado cambiario y el Fondo Monetario Internacional (FMI) realiza un nuevo desembolso dentro del programa stand-by que mantiene con la Argentina por 57.000 millones de dólares, el Banco Mundial anunció este jueves un nuevo financiamiento de USD 500 millones.

El organismo multilateral expresó que el préstamo tiene por objeto apoyar al país en su proceso de recuperación económica y promover un crecimiento inclusivo liderado por el sector privado. Este préstamo completa un proyecto de apoyo presupuestario por 1.000 millones de dólares, cuyo primer desembolso fue realizado en noviembre de 2018.

El director del Banco Mundial, Jesko Hentschel, afirmó en un comunicado oficial respecto a Argentina, Paraguay y Uruguay, que se busca mitigar los impactos inflacionarios, con el fin de proteger los hogares más vulnerables, manteniendo el poder adquisitivo de los programas sociales tales como la Asignación Universal por Hijo y apoyando los esfuerzos por brindar servicios de salud de manera equitativa en las provincias.

El organismo expresó que el financiamiento apoya medidas que tienen por objetivo mejorar la productividad, disminuir barreras de comercio, facilitar el registro de nuevas empresas, fomentar el desarrollo de los mercados de capital y promover la inversión privada en energías renovables, siendo estos, puntos clave para contribuir a mejorar el clima de negocios. Sumado a ello, se promueve a nivel provincial la responsabilidad fiscal, junto con un marco impositivo más progresivo, fortaleciendo de esta manera la transparencia y la promoción de políticas de integridad en las empresas.

Desde el Banco Mundial se dieron algunos detalles sobre cómo el préstamo llegará al país, indicando que el Financiamiento Programático para Políticas de Desarrollo por 500 millones de dólares es de margen variable, reembolsable en 32 años y con un periodo de gracia de 7 años.

Argentina y el FMI, nuevo desembolso por 5.400 millones de dólares

Luego de tener el visto bueno en las metas trimestrales a marzo por parte del staff técnico, el director del FMI aprueba un nuevo desembolso en favor de la Argentina. Esta vez se trata de 5.400 millones de dólares, siendo la quinta entrega de un préstamo total de 57.000 millones de la moneda estadounidense.

De esta forma, una vez concretado el giro, el organismo habrá desembolsado un total de 44.500 millones de dólares desde que se implementó el plan stand-by el año pasado. El dinero podría estar en las arcas del Tesoro en los próximos días, estimando que ayudará al Gobierno a transitar con tranquilidad financiera estos meses de proceso electoral.

Christine Lagarde ya no está formalmente al frente del Fondo Monetario Internacional, dado que hace unas semanas abandonó su posición para pasar a ser titular del Banco Central Europeo, pero así mismo la ayuda a la Argentina continúa fluidamente como estaba previsto. La novedad es que la reunión del board, que nuclea a 24 directores que representan a los países miembros y se reúne para analizar los numero de la economía argentina, será liderada esta vez por David Lipton, un economista demócrata que venía actuando como segundo de Christine Lagarde.

Lipton ha seguido de cerca el préstamo a la Argentina y era uno de los que más se resistía a la intervención del Banco Central en la estabilización de los mercados, hasta que finalmente se convenció de las particularidades del caso argentino con la última crisis de marzo y el peligro de una nueva disparada del dólar. Hace una semana manifestó mediante un comunicado que la Argentina viene cumpliendo con los compromisos de reducción de déficit fiscal y metas monetarias, señalando que la marcha del plan está dando resultados y enfatizando la estabilidad cambiaria junto con la baja de la inflación como los principales puntos a destacar.

Con este quinto giro el FMI ya habrá otorgado el 78% del préstamo total acordado con la Argentina, acuerdo que le ha dado al Gobierno cierto aire para estabilizar las turbulencias de los Mercados.

En setiembre se deberá pasar una próxima revisión y en octubre, previo a las elecciones llegaría otro tramo de 5.400 millones. Para dicho momento el Fondo Monetario Internacional ya habría enviado el 88% del préstamo.

Finalmente sólo quedarían pequeños desembolsos de 1.000 millones, (cifra que resulta ser poco significativa) que se otorgarán de manera trimestral hasta 2021. Esto obligará al Gobierno que asuma el próximo 10 de diciembre a acentuar el control de las variables fiscales, ya que según se acordó con el FMI, luego de llegar al equilibrio a fin de este año, para el 2020 se deberá pasar a un superávit fiscal de 1% del PBI.

Mercados

El Merval finaliza la segunda semana de julio con un crecimiento del 2,39%. Las principales alzas de acciones se centraron en Transportadora de Gas del Sur SA (+9,21%), Transener (+5,35%) y Mirgor (+5,13%). Por otro lado las mayores bajas se presentaron en el Mercado de valores de Buenos aires (-3,64%), Bolsas y Mercados Argentinos SA (-2,85%) y Cresud (-2,35%).

Con respecto a las divisas extranjeras el dólar se mantuvo estable comenzando la semana en $42,80 y cerrando en $42,60 según cotización del Banco Nación, tipo de cambio vendedor. En cuanto al euro, cerró la semana cotizando a $49,20 (TCV-BN)

© 2019 – Finanzas San Luis

estudiofinanzassanluis@gmail.com