Año 5 – Numero 166

Por Álvaro Sánchez

En esta edición

- Los precios calientes del verano

- El plazo fijo pierde contra la inflación

- Aumentos en la canasta navideña

- Ribeiro y sus medidas para sobrevivir

- Retenciones al agro

- Mercados

Los precios calientes del verano

Las vacaciones de verano 2020 llegan con malas noticias para el bolsillo.

Según un informe del Observatorio de Políticas Públicas de la Universidad Nacional de Avellaneda (UNDAV) salir de vacaciones saldrá un 58% más caro que el año pasado.

En el último año, analizando detalladamente el caso, los incrementos de precios en los consumos veraniegos fueron: cena afuera (59%), pileta (57,4%), camping (55,1%), teatro (54,6%), juegos virtuales (53,2%) e ir al cine (52,9%).

En base al relevamiento realizado sobre el mercado turístico el informe de la UNDAV señalo que el costo promedio de los gastos relativos a las vacaciones de verano aumentó un 337% en los últimos 4 años.

Además, en términos concretos la canasta de vacaciones promedio pasó de los $15.801 a $49.993 en este 2019.

Por último, tomarse las vacaciones de verano para un trabajador medio supone el 139,6% de su salario. Mientras que en 2015 una canasta vacacional estándar equivalía al 101% de su salario promedio, en 2018, esta cifra ascendió a 129%, mientras que en la actualidad ya escalo al 140%, según el informe realizado.

El plazo fijo pierde contra la inflación

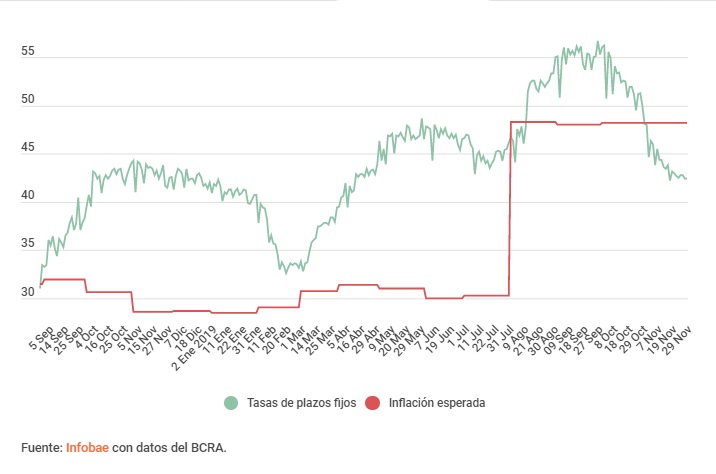

El Banco de la Nación volvió a bajar las tasas de plazo fijo que estaban en el 49% al 46%, y del mismo modo lo hicieron los principales bancos: Hipotecario 47%, Ciudad 45%, Santander, Credicoop y Provincia al 43%, BBVA 42%, ICBC 41,7%, Galicia y HSBC 41% Y Macro 35,5%.

Según el relevamiento del BCRA por depósitos de hasta $100.000, el 28 de octubre los bancos pagaban un promedio de 51,2%, que cayó a 42,8% el 28 de noviembre, último dato disponible.

El director de Research for Traders, Gustavo Neffa, detalla que la baja de tasa proviene de arriba hacia abajo: “Las tasas de referencia tocaron 63% y el Central la semana que viene las va a volver a bajar. Plazos fijos ajustan en consecuencia”.

Al comparar el rendimiento mensual de un plazo fijo con las expectativas de la inflación para diciembre se encuentra que, según el último Relevamiento de Expectativas de Mercado elaborado por el Banco Central la previsión de inflación para diciembre esta en 4,1% muy por encima del saldo que arrojaron las colocaciones bancarias.

Cuando el premio de los depósitos está por debajo de la inflación esperada los economistas dicen que la tasa es “negativa en términos reales ex antes”. Esto es, que el resultado al que pueden aspirar los ahorristas a la hora de colocar su dinero es en principio una apuesta perdedora.

Esta baja de tasas de interés pagadas por los banos es como consecuencia de que también se han reducido considerablemente las tasas de Leliq, las tasas a las que realizan sus depósitos los bancos. Asimismo ya no se permite que los bancos depositen en Leliq sus encajes. Hasta hace unas semanas parte de esos encajes bancarios podían estar colocados en Leliq, lo cual permitía que los bancos cobraran algunos intereses por la parte de los depósitos que reciben y que no pueden prestar. Sin embargo, el Banco Central desde hace semanas eliminó esa posibilidad de mantener Leliq como encajes. De esta manera los encajes no están remunerados y los bancos no cobran nada por inmovilizar esos depósitos.

El jefe de Estado electo, Alberto Fernández, anticipó que su administración reducirá la tasa de interés que el Banco Central paga por las Leliq para que retorne el crédito y la actividad económica se reactive.

Aumentos en la canasta navideña

La canasta de productos navideños para las fiestas de este año registra un aumento del 56,4% en comparación con la celebración previa, en tanto que las cajas armadas que ofrecen las grandes cadenas de supermercados se encarecieron entre un 42% y 170% en el mismo período.

A menos de un mes de Navidad y Año Nuevo la mayoría de los supermercados ya comenzaron a exhibir los precios que tendrán los productos de consumo masivo para esas fechas como las sidras, panes dulces, turrones y golosinas, así como también fiambres y bebidas espumantes.

El Presidente del Instituto de Estudios de Consumo Masivo (INDECOM), Miguel Calvete, adelantó que el incremento de precios se ubica en un promedio interanual que va del 56% al 78%, tomando los 30 productos que integran la canasta navideña.

Los datos corresponden a un sondeo que se realizó sobre 118 supermercados de grandes cadenas y 636 autoservicios de proximidad en el ámbito geográfico de la ciudad de Buenos Aires, Gran Buenos Aires, Rosario, Mar del Plata, Córdoba, Posadas, Corrientes Mendoza, Paraná y Tucumán.

Entre los artículos que más sufrieron aumentos está el ananá fizz de 720 centímetros cúbicos pasando de costar $66 para las fiestas de 2018 a $170 en las fiestas que se avecinan, representando una variación de 160%.

Siguiendo con la lista le sigue el durazno en almíbar en lata, registrando una suba de un 96%, mientras que la pasta de maní x 110 gramos ascendió un 85%, sidra por 720 centímetros cúbicos pasando a subir un 70%, pan duce con frutas secas por 400 gramos un 65% y por último las nueces con cáscara por Kilo un 28% para concluir con la lista.

Pero también algunos cortes carne (peceto, asado, lechón y pollo) sufrieron su respectivo aumento, de incrementos de hasta el 67,8%, como también la mayonesa y otros aderezos tuvieron aumentos de hasta el 33%.

Según el relevamiento todos estos datos transforman a la suba de la canasta navideña de este año en el incremento más fuerte de los últimos 30 años.

Ribeiro y sus medidas para sobrevivir

Tras las PASO se complicó la situación financiera de Ribeiro y debió atrasar los pagos a proveedores y los salarios, donde pretende extender el procedimiento de crisis.

En un marco donde las cuotas sin interés ni las promociones especiales lograron estimular las ventas de electrodomésticos que continua en caída libre.

Esta situación genero grandes problemas financieros para las principales cadenas de electrodomésticos y principalmente para Ribeiro, quien tuvo que recurrir a un procedimiento preventivo de crisis como también al cierre de sucursales y liquidación de stocks.

De acuerdo al Estado de Resultado de julio a septiembre la firma facturó poco más de $1.113 millones, donde tuvo que hacerle frente a un resultado negativo de $456 millones. Un año antes sus ventas lograron llegar a $1.700 millones enfrentando un resultado en contra de $466 millones, dejando en evidencia que a pesar de la devaluación interanual de la moneda que alcanza el 50% las ventas de un año a otro disminuyeron un 33%.

A pesar de la situación la empresa de capitales nacionales viene recurriendo a varias medidas para poder palear la situación y amortiguar el impacto de la crisis.

Algunos de los recursos a los cuales acudió fue el cierre de sucursales donde existía más de un punto de venta, reducción de costos logísticos, optimización del plantel de recursos humanos y reducción de la dotación en áreas redundantes. Este proceso de reducción de costos implicó la realización de desembolsos por única vez de $13 millones durante el trimestre en curso. Además de otras reducciones en las áreas en Logística, Compras, Sistemas y Mantenimiento.

En lo que respecta al plano financiero se buscaron medidas de desahogo, entre las que incluye la ejecución de una estrategia de desendeudamiento financiero,la cual tiene que ver con una reducción en préstamos por $2.534 millones en el ejercicio anual que finalizó el 30 de junio de 2019 y por $134 millones entre junio y septiembre del mismo año. Refinanciación a través de planes de facilidades de pago, de deudas fiscales y de la seguridad social a lo largo del año, y con el fin de extender los plazos de vencimiento. Por último, iniciar negociaciones con las entidades financieras para la recaudación de condiciones (plazos/tasas de interés) que se usaron para préstamos que ya se otorgaron, con el objeto de mejorar la secuencia de pagos de intereses y cancelación de capital.

Según explica la compañía la situación se agravó luego de las PASO, donde la fuerte devaluación del peso en pocos días, más la incertidumbre que se produjo en el mercado terminó de agravar tal situación. La firma remarco que: “El estancamiento de las gestiones iniciadas por el directorio para la realización de activos y/ o la instrumentación de estructuras alternativas de financiación; reducción por parte de algunas instituciones financieras de las facilidades mantenidas hasta el momento; disminución del flujo diario de caja por la caída de las ventas, atrasó en el pago de salarios; necesidad de renegociar y repactar la fecha de pago de valores diferidos con algunos proveedores y necesidad de renovar los acuerdos de procedimientos preventivos de crisis con los sindicatos de Comercio y Camioneros para los meses siguientes”, ya que este acuerdo finalizaba el mes de noviembre.

En cuanto a los accionistas de la sociedad resolvieron la realización de aportes a través de contribución de sus acreencias por $111,63 millones, pero según la empresa este monto tampoco fue suficiente.

Retenciones al agro

¿Por qué hay que tener cuidado a la hora de implementar mayores retenciones al agro? Esto se debe a que las subas de las retenciones a la exportación de productos agropecuarios son en el fondo una mayor imposición, es decir un impuesto, el cual el Estado aplica solo a un sector en particular.

Para la actividad específica de esa parte del campo, y de la economía de las provincias que las producen, esta mayor carga impositiva implica un triple deterioro.

Estas medidas en primer lugar incentivan a una generar una menor exportación, la cual es la principal generadora de divisas que el país requiere para poder hacerle frente a los vencimientos de las amortizaciones y pago de intereses de los créditos que otorgó el exterior, como también de los inversores extranjeros.

Como segunda consecuencia, al haber una mayor imposición aumenta la presión fiscal en forma directa, siendo ello una de las razones por la que nuestro país tiene uno de los niveles más alto a nivel internacional.

Claro está que a mayor presión fiscal menos interés habrá en producir inversiones, tanto extranjeras como locales, y al no haber inversiones será más difícil salir del estancamiento económico.

En tercer lugar, hay una injusticia contra las provincias productoras de estos bienes castigados, por el hecho de que lo el Estado recauda por las mayores retenciones no se coparticipa proporcionalmente por lo que cada provincia produce, perjudicándolas de esa manera.

A diferencia de esto, en otros países de Sudamérica y del mundo en lugar de castigar la actividad exportadora agropecuaria se la subsidia.

Es por ello que ante esta incertidumbre el sector agropecuario de granos liquidó en noviembre U$S 2185 millones, un 170% más con respecto al mismo mes del año pasado.

Mercados

El mercado financiero concluyó la semana con alza, escalando 2,2% a 35.443 y gran parte de los títulos que cotizan en la bolsa terminaron con una racha positiva, donde las acciones del Banco Macro ascendieron un 6,1%, Aluar 3,9%, Telecom 3,3%, Central Puerto 3,2%, Tenaris 1,6% y Loma Negra 1,6%.

Por el lado de los principales bonos en dólares, terminaron la jornada semanal con subas pronunciadas. El Bonar 2020 ascendió un 3,6%, el Discount bajo ley argentina escalo un 4,4% y el Centenario avanzó un 5,3%.

En cuanto a la divisa, el dólar terminó la semana cerrando a un tipo de cambio de $57,75 para la compra y $62,25 para su venta, mientras que el euro cerró a $65,50 para la compra y para su venta a $69,50.

© 2019 – Finanzas San Luis

estudiofinanzassanluis@gmail.com

Home

Tel 266 466-5562

Av. Santos Ortiz 1540 – Tel 266 465-0849