Año 10 – Numero 394

Por Guillermo Anzorena

En esta edición:

- Actividad económica del primer trimestre de 2024

- Recomposición salarial para la provincia

- Los créditos hipotecarios, la vedette del rubro inmobiliario

- Dólar informal y medida clave

- Afip reduce las tasas de interés

- Mercados

Actividad económica del primer trimestre de 2024

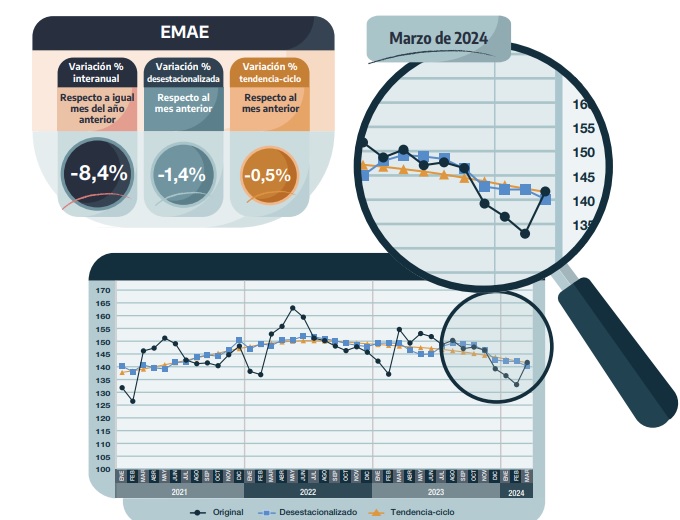

El pasado miércoles el Instituto Nacional de Estadísticas y Censos (INDEC) difundió el Estimador Mensual de la Actividad Económica de cierre para el primer trimestre de este 2024. Se informó que la actividad cayó de manera interanual un 8,4% y de un 1,4% en relación a febrero.

Las actividades con mayor incidencia positiva en la variación interanual en marzo de 2024 fueron “Agricultura, ganadería, caza y silvicultura” y “Explotación de minas y canteras”.

Dentro de los rubros con mayor caída se encuentra la “Construcción”, que se ve afectada principalmente por la paralización de la obra pública que generaba demasiada actividad y hacia mover los engranajes del país. Otra causa es la caída del poder adquisitivo, golpeando a la obra privada y restringiéndola de sumar al estimador mensual.

Párrafo aparte merece la caída de la “industria Manufacturera” que sufrió una variación negativa interanual del 19,6%. El contexto económico actual está marcado por una serie de factores desafiantes, incluidos altos niveles de inflación, remuneraciones sin mejoras reales y la incertidumbre política; esto trae como consecuencia una caída del consumo que afecta de sobremanera a la industria. Según la Cámara Argentina de Comercio y Servicios se reportó una caída del 4,5% interanual a abril 2024.

Y si bien la tasa de inflación continúa desacelerándose en esta primera etapa del año, el principal rubro que contribuyó al incremento de precios durante el mes de abril fueron las tarifas de servicios públicos como gas y agua. Esto incrementó los gastos en vivienda y disminuyó el ingreso disponible de las familias que se podrían destinar a reactivar otras actividades económicas, un mayor aumento de precios de los bienes “inelásticos” en comparación con aquellos cuyo consumo puede sustituirse, como gastronomía, turismo, cultura y salidas recreativas.

Recomposición salarial para la provincia

Así lo anuncio el gobernador durante la semana, en un discurso que incluyó temas desde las moratorias impositivas y la recaudación que podría lograr la provincia para atender este tipo de recomposiciones. Es un importante plan de asignación de partidas ya que no solo tendrá destino hacia el plan escolar nutricional sino también de poder reasignar estos recursos hacia el aumento salarial para el período mayo 2024.

Entre las medidas para San Luis que se tomarán desde este mes se incluyen:

- Incremento del 15% a todos los salarios de la Administración Pública

- Recomposición del 80% del doble cargo docente.

- Suspender las cuotas de los créditos provinciales que vencen este mes, para generarle capacidad de compra a los trabajadores

- Mejoras para el convenio de salud, de mucamas y enfermeras.

- Mejoras para el personal docente Maestro de Grado.

- Mejoras para el plantel de carrera sanitaria con 48hs semanales.

- Aumentos para el escalafón general de 6hs diarias con implicancias desde la categoría “A” hasta la categoría “F”

- Mejoras para el personal de Seguridad

Por su parte, el gremio de trabajadores del estado (ATE) se posicionó en desacuerdo con el incremento salarial del 15%, indicándolo como insuficiente frente a los aumentos y la pérdida de poder adquisitivo de los últimos meses. De todos modos, es importante destacar que la provincia ha podido sostener el nivel de precios por debajo de lo que sucede a nivel nacional, ya que en el primer cuatrimestre reporta la inflación acumulada más baja del país con un 54,1%.

Los créditos hipotecarios, la vedette del rubro inmobiliario

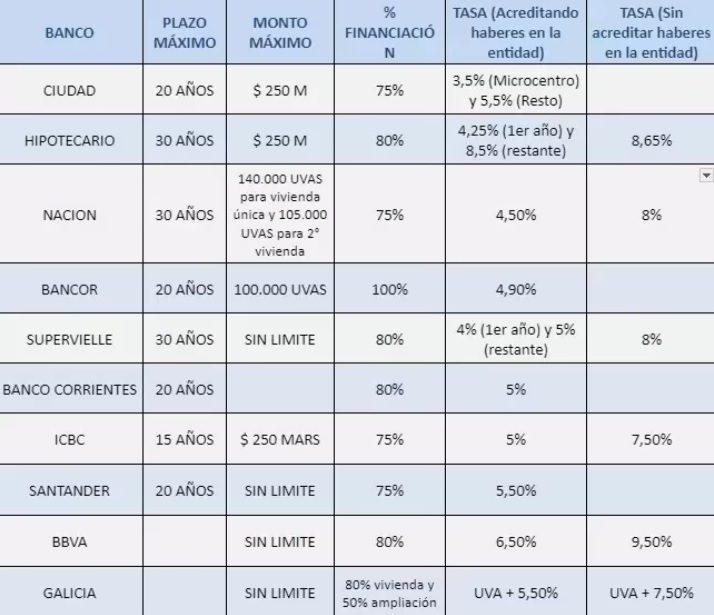

En estas últimas semanas, y con fuerza en los últimos días, los bancos han comenzado a ofrecer créditos hipotecarios en línea con la ley vigente de Financiamiento de la Vivienda y la Construcción. Este cambio refleja un deseo de los bancos de buscar rentabilidad futura y estabilidad de ingresos al redirigir el destino del crédito ya que el Estado se ha retirado como principal tomador de estos. Antes, el Estado tomaba el crédito y distribuía en función de sectores clave para el desarrollo del país, siendo un intermediario que opacaba la posibilidad de que exista disponibilidad del mismo para los particulares.

Tomar un crédito de manera calificada, o con condiciones en una posición de riesgo es lo más “administrable” para todos los ciudadanos. Pero entrar en el terreno de la incertidumbre es grave, más aún en el país en el que vivimos y con el estrés que eso supone; analizar este tipo de créditos lleva no solo a ver los flujos posibles para hacer frente a éste sino las garantías de que en un futuro podremos sostener capacidad de pago ya que, de base, la cuota ronda los U$S 500 (el doble de un alquiler promedio) y el futuro solo dependerá de la evolución que a ciencia cierta es incertidumbre.

Los créditos hipotecarios UVA, basados en la Unidad de Valor Adquisitivo, representan un préstamo respaldado por una propiedad que se mantiene hipotecada hasta que se complete el pago del crédito. Estos préstamos fueron impulsados por el Banco Hipotecario, y en sintonía comenzaron a ofrecerlos los demás; inclusive algunos bancos provinciales establecen condiciones particulares para atraer clientela como por ejemplo algunas cláusulas topes de anti-inflación.

El valor del UVA se ajusta diariamente en función del Coeficiente de Estabilización de Referencia (CER), vinculado al índice de precios al consumidor (IPC). Esto busca que el UVA se ajuste al costo de construcción y que no se relacione con el dólar, sin embargo, la velocidad de ajuste del UVA puede no coincidir con los ingresos de los prestatarios, que están expresados en pesos y acá es donde se presenta la incertidumbre ya que la mayoría de los inmuebles se adquieren en dólares.

Es necesario que cada persona realice un análisis detallado de las tasas, condiciones, de su propia situación particular y de que se tome una decisión que no solemos tomar en nuestro país, que es la del largo plazo. Esta oferta de créditos al sector privado está recién comenzando, se espera que se extienda al financiamiento de automotores, motos y bienes no durables, entre otros.

Dólar informal y medida clave

El dólar blue ha convertido en el sentimiento recalentándose y despertando de la calma que venía trayendo, ya que alcanzó su mayor valor el jueves pasando llegando a estar $ 1280. La primera impresión es la de la baja de tasas que dispuso el Banco Central al 40%, esto provocó un desarme de plazos fijos y Fondos Comunes de Inversión que actualmente otorgan solo entre un 2 y 3% mensual, haciendo que el flujo de dinero fuese a demandar la divisa informal.

Ante el panorama de que el rendimiento de esos plazos fijos se ha vuelto negativo ya que pierde contra la inflación, también es sucedieron subas en los dólares financieros CCL y MEP, pero de manera moderada ya que tienen una fuerte contención por restricciones cambiarias y la oferta que pueda hacer el sector exportador, principalmente con las liquidaciones de la cosecha.

Esta ampliación de la brecha del dólar juega en contra de los planes del gobierno para con la unificación del mercado cambiario, ya que le hace esquivo lograr un equilibrio de las cotizaciones. Esta es una política clave en lo que resta de todo el 2024 y será monitoreada para sostener con medidas todo descontrol del sentimiento inversor, ya que se está instalando la idea del “atraso cambiario”.

El dólar parece estar reaccionando ante los flujos del dinero tanto de privados como particulares, ya que la escalada de la inflación desde enero 2024 mantuvo al dólar en un valor estable mientras se consumía más caro en pesos, utilizando todo el ingreso disponible y ahorros que tenían las personas. Esto quita presión a la divisa, tanto así que algunas empresas desarmaban posiciones y tenencia de dólares para poder pagar sueldos. Y a esto se le sumo el atractivo de las tasas de interés tanto para plazos fijos (rentabilidad segura) y los de tipo “plazos fijos UVA” como cobertura de esa inflación descontrolada.

Relacionado con los créditos UVA, y pensando en que la mayoría de los inmuebles toman como referencia y se comercializan en dólares, la demanda podría aumentar en los próximos meses para cubrir las futuras adquisiciones que se realicen, es decir, el desarme de pesos adquiridos contra la compra de la divisa.

A través de la Comunicación “A” 8027 el Banco Central flexibilizó la apertura de cuentas en dólares y dispuso que se utilicen los mismos requisitos y criterios para una caja de ahorro en pesos, exceptuando los dólares que se reciban desde el exterior que siguen con las mismas disposiciones cambiarias. Esta medida les da la posibilidad a más personas a ingresar al mercado cambiario local sobre todo para adquirir el “dólar “ahorro”, problema que tenían por ejemplo aquellos que eran beneficiarios de subsidios de carácter alimentario.

La apertura no podrá estar condicionada a la adquisición de ningún otro producto y/o servicio financiero. De esta manera, los bancos deberán adoptar normas y procedimientos internos a efectos de verificar que el movimiento que se registre en las cuentas guarde razonabilidad con las actividades declaradas por los clientes.

Afip reduce las tasas de interés

La Administración Federal de Ingresos Públicos reducirá en un 50% las tasas de intereses tanto resarcitorios como punitorios que se calculan con referencia a la tasa de descubiertos del Banco Nación. Estas tasas se aplican para deudas con el organismo, sean impositivas o de la seguridad social.

Esta medida se relaciona con la suspensión de ejecuciones fiscales tendientes al cobro que rige actualmente, y que dura hasta el 31 de julio de este año. La reducción de tasas está dentro de esa medida inicial y acá se presenta algo importante: en el mes de agosto comenzará nuevamente con las ejecuciones y las tasas serán las aplicables actualmente según la evolución que el mismo organismo determine aplicar en ese momento.

La tasa vigente sin la reducción actual está en el 12,07% para los intereses resarcitorios y del 13,93% para los punitorios. Esto quiere decir que antes de agosto las personas humanas y jurídicas que presenten deudas con el organismo deberían hacer una planificación acorde a los costos, adhiriendo a planes de pago de ser posible o estipulando un cronograma de pagos ya que el único beneficio vigente seria la reducción de tasas.

Este análisis podría ser más preciso, pero actualmente la Ley de Bases no ha sido aprobada y en gran parte de sus capítulos contiene moratorias especiales y un Régimen de Regularización Excepcional de Obligaciones Tributarias, que sería de gran ayuda al contribuyente ya que establece plazos más flexibles y extensivos para hacer frente a los impuestos.

Mercados

INTERNACIONAL 🌍:

- Los índices S&P PMIs de EE.UU. sorprendieron al alza en mayo y pusieron presión sobre los activos. El índice de manufacturas se ubicó en 50.9 puntos en mayo, por encima de los 50 esperados, el cual fue su nivel de abril y representa el valor umbral entre crecimiento o contracción de la actividad. Lo más notorio se dio en el sector de servicios, en donde el indicador se ubicó en 54.8 puntos, muy por encima de los 51.1 esperados, acelerándose desde los 51.3 del mes previo. Esto puso presión sobre la curva del Tesoro de EE.UU., dado que una actividad económica sólida podría empujar a la Reserva Federal a endurecer el ajuste monetario para evitar presiones inflacionarias. En este contexto, el mercado de futuros para la tasa de política monetaria se movió a incorporar un recorte de 25pbs recién en diciembre (antes se esperaba en noviembre). La tasa del bono a 10 años avanzó 5.6 pbs hacia 4.48%, en medio de una licitación con baja demanda para dicho título. El S&P 500 retrocedió 0.7% ayer con pérdidas en todos sus sectores, con excepción de tecnología (+0.6%).

- El Banco Central de Chile recortó en 50 pbs hacia 6% su tasa de política monetaria, en línea con su expectativa. La autoridad monetaria acumula una reducción de 525 puntos porcentuales en dicha tasa desde julio. En el comunicado los miembros del Consejo reiteraron que continuarán reduciéndola y aclararon que tanto el crecimiento económico como la inflación evolucionaron según su escenario base. Por último, el comunicado indica que los próximos movimientos dependerán de la evolución de los datos.

- El PBI Perú creció 0.8% t/t en el primer trimestre del año, mayor al 0.5% t/t anterior. En términos interanuales el PBI registró una variación de 1.4%, en línea con la expectativa y acelerándose de la contracción de -0.3% del trimestre pasado. Desde el lado de la demanda, la expansión fue impulsada por las exportaciones y el consumo privado (1.3% t/t y 0.6%, respectivamente). Por el lado de la oferta se destacó la minería (2.9% t/t) y electricidad (2.5% t/t).

MERCADO LOCAL 🇦🇷

- El S&P Merval retrocedió -3.1% ayer, aunque acumula una ganancia de 2.2% s/s. Entre los ADRs de las empresas locales, el retorno promedio de la semana fue negativo y en promedio de 10%. Los soberanos globales volvieron a caer ayer con un retroceso promedio de 1.5%, destacándose el GD41 (-1.8%). El CCL por su lado, avanzó un 0.3% hasta USDARS 1254.7.

- El Banco Central completó la totalidad de los USD 3000 millones del BOPREAL serie 3. Con esta subasta se colocó el monto máximo de UDS 10 mil millones de las tres series, en donde la serie 1 fue de USD 5000 millones y la serie 2 de USD 2000 millones.

- Luis Caputo informó que Cammesa aceptó el pago de la deuda por sus servicios durante los dos primeros meses de la gestión de Milei. Lo informó en su cuenta de X. La oferta del gobierno fue la entrega del bono AE38 como parte de pago por las facturas de diciembre y enero.

Mercados fue presentado por: Inviu-SJB

© 2024 – Finanzas San Luis